Ide juthatunk Matolcsy tündérmeséjével!

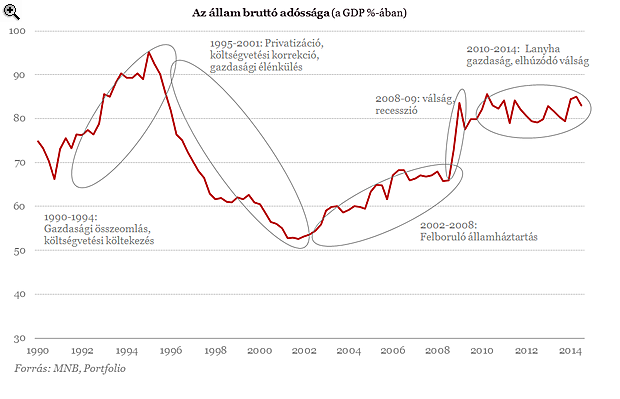

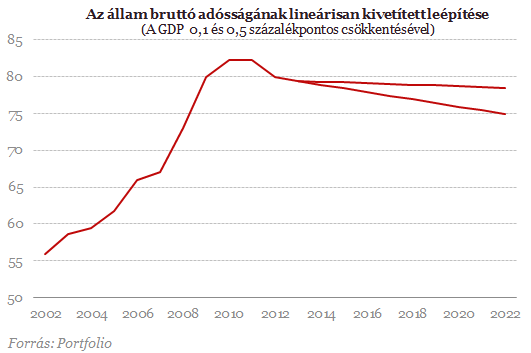

Borbély szerint fél százalékpontos csökkenésre számíthatunk, aminél csak akkor lesz ez nagyobb (például 1 százalékpontos), ha a forint árfolyama kedvezően alakul az év végén. Tavaly egyébként szintén éppen fél százalékpontos csökkenést láthattunk, és így rögtön adódik a kérdés, hogy hát ilyen adósságkonvergenciával mégis mikor érhetnénk el a 60 százalékos maastrichti előírást. Ha pusztán kivetítenénk lineárisan ezt a csökkenést, akkor 2052-es évet kapnánk, de természetesen az adósságkonvergenciánk megértéséhez ennél azért szofisztikáltabb számításokra van szükség.

- Miként alakul a nominális GDP közép és hosszútávon?

- Mekkora deficittel operál majd a jövőben a kormány?

- Hogyan csökken a devizaarány az adósságon belül?

- Mi lesz az euró-forint kurzussal, gyengülünk-e tovább?

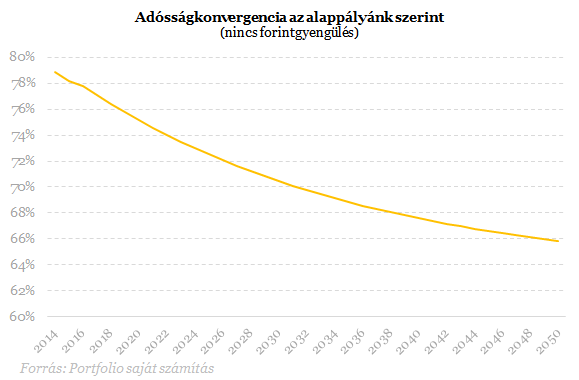

Az alappályánkban mi kifejezetten megengedő álláspontot vettünk fel a főbb trendek kapcsán: úgy számoltunk, hogy az elkövetkező évek államháztartási egyenlegei az előírt 3 százalékos hiányt egyszer sem lépik majd túl. A reálnövekedés kapcsán pedig 2016-ig a piaci konszenzusos véleménynek megfelelően enyhén lassuló pályát vetítettünk előre: idén 3,3 százalékos lehet az átlagos növekedés (ez egyébként az MNB előrejelzése is), de ez jövőre 2,5-re, azt követően pedig 2,0 százalékra lassul a modellünkben.

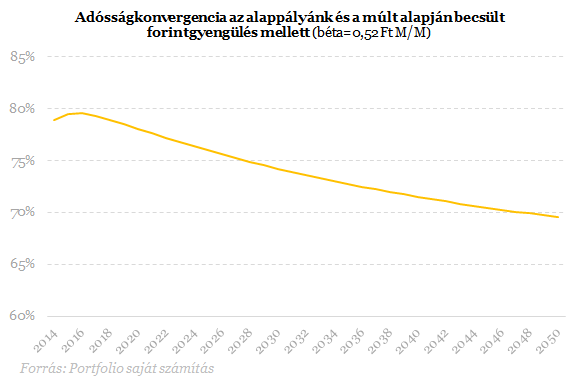

Úgy véljük, a távoli jövőben fellendülő európai környezetben már a magyar gazdaság is jobban teljesíthet, ezért a hosszútávú reálnövekedést 2,5 százalékra visszaemeltük. Ezen növekedési számokhoz idén 2,2 százalékos GDP-deflátort adtunk hozzá, ami bár magasnak tűnhet, ha valaki a magyar CPI-re gondol, de ez lényegében az elmúlt év átlagos deflátorának felel meg. A következő években ez 2,5 százalék lehet, ami pusztán egy technikai hüvelykujj-szabály alapján jött ki nekünk. Így a hosszútávú nominális GDP-növekedésünk 5 százalékos lesz a modellünkben, ami szerintünk nemcsak kellően megengedő, de még abból a szempontból is szemléletes alappálya, hogy ezt 3 százalékos deficittel társítva az adósságrátánk ~60%-hoz fog konvergálni.

A problémák viszont itt kezdődnek: ez a konvergencia sajnos nem tűnik túlságosan gyorsnak, pedig jelen esetben még nem is számoltunk a forint trendszerű gyengülésével. Változatlan árfolyamon tehát, és 3 százalékos költségvetési hiánnyal a modellünk szerint pusztán 70,5 százalékig süllyed az elkövetkező 25 évben az adósságrátánk. A csökkenés természetesen nem lineáris, hanem egyre lassabb, kicsit egyébként hasonlóan néz ki, mint az 1/x függvény a pozitív tartományban. Miután 2032-ben 70 százalék alá jut a mutatónk, a modellünk egy egész emberöltőig várat minket mire újabb kerek szinthez ér. Így tehát el kell fogadnunk: ilyen makropálya mellet sosem leszünk képesek egy igazán szép, határozottan lefelé ívelő görbét felrajzolni.

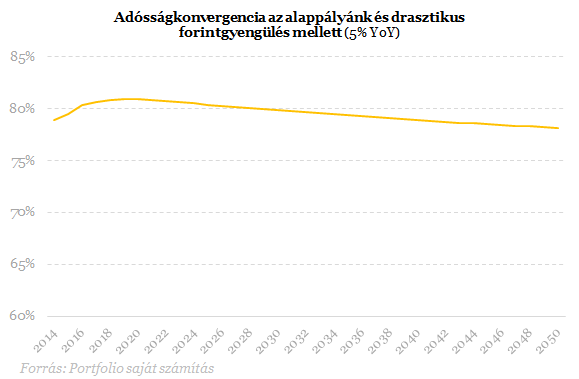

Szögezzük viszont le, hogy a fentebbi modellünkben még eltekintettünk attól az egyébként igen kellemetlen ténytől, hogy az államadósságunk jelentős része (jelenleg ~40 százaléka) euróban van jegyezve (más devizakötvényeket is elswapoltuk euróra). Ez pedig azt jelenti, hogy a forint euróval szembeni gyengülése akár érdemben megemelheti az adósságmutatónkat, vagy lassíthatja annak jövőbeli konvergenciáját.

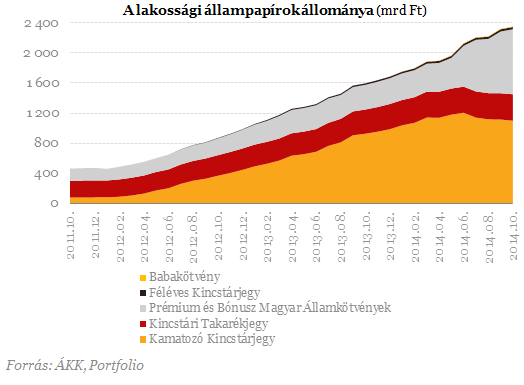

Aktuálisan, ha 1 forinttal többet kell adnunk egy euróért, azzal nagyjából 0,1 százalékponttal nő meg a GDP-arányos mutatónk. Persze ez az átváltás csak éppen most ekkora, a jövőben nőhet és csökkenhet is, de mi a felépített modellünkben ezzel is megengedőek voltunk. Úgy számoltunk, hogy az aktuális stratégiánk jegyében csökkentjük szépen a devizakitettségünket, vagyis megpróbáljuk majd jövőre is forint alapon megfinanszírozni a szükséges nettó kibocsátást. Ez egyébként nem is tűnik lehetetlennek: ha csak a lakosság állampapír-vásárlásaira nézünk, rendkívül dinamikus növekedést látunk - az elmúlt két évben megháromszorozódott az állomány. Ezzel ők már a teljes adósságunk 10 százalékát birtokolják, amivel a forintalapú piacunknak, ha úgy tetszik, egy új "motorját" képezhetik (noha ők sem csak forintalapon vásárolnak).

A devizaarány kellő csökkentése mellett már csak azt kell eldöntetnünk, hogy a forint milyen mértékű leértékelődésére számítunk a jövőben. Természetesen a devizaárfolyamoknak a rövid, a közép és a hosszútávú becslései is lényegében mind a kuruzslás kategóriájába tartoznak, de attól még érdemes lehet jelen esetben megvizsgálnunk, hogy mennyire érzékeny az adósságunk a gyengülésre. Először azt csináltuk, hogy az elmúlt 10 év euróárfolyamára illesztettünk a legkisebb négyzetek módszere alapján egy egyenest, majd szépen kivetítettük a jövőre nézve a látott átlagos gyengülést.

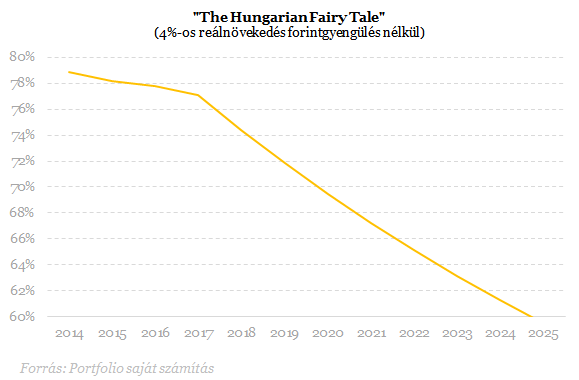

Ennyire durva forintgyengülést feltételezni természetesen nem reális, ráadásul ilyen leértékelődés mellett az infláció is megugrana, szétkuszálva a feltételezett makropályánkat. A fő mondanivalónkat viszont úgy gondoljuk, jól tükrözi még a legoptimistább, tündérmeseszerű növekedéssel és legkonzervatívabb forintpályával végzett kivetítésünk is: itt bizony nem látunk majd alacsony adósságrátát az előrelátható jövőben.

Összefoglalásként azért meg szeretnénk nyugtatni mindenkit, hogy a fejlett világban a miénknél még ennél is magasabb adóssághegyek tornyosulnak. Gondoljunk például Japánra, ahol az államadósság több mint a duplája a gazdaság méretének. Ráadásul szegények nemhogy közelítenének valamiféle tündérmeséhez, éppen újabb rémálmukat élik át a GDP-jük további csökkenésével. Magyarország adósságállománya régiós összevetésben viszont már nem kedvező, amit egyrészt történelmi okokkal, másodrészt a gazdaságpolitikai bénaságunkkal magyarázhatunk. A múlton merengeni talán már nem érdemes, a jövőbe tekintve pedig azt mondhatjuk, hogy amennyiben nem hiszünk a tündérmesékben, akkor már csak egyetlen módja van az érdemi adósságcsökkentésnek: a fájdalmas költségvetési megszorítás.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Szupertájfun van születőben: újra evakuáció indul a távol-keleti szigetországban

Különösen aktív a tájfunszezon.

Volt a második világháború alatt a honvédségnek egy igazán különleges páncélosa – Mit tudott a furcsa felépítésű Csaba?

Egyetlen páncélautó sem élte túl a háborút.

Jön a fordulat az időjárásban: búcsút inthetünk a hidegcseppnek

Már nem sokáig tart az esős idő.

Nézd meg te is a Portfolio Investment and Wealth Management Awards legjobb pillanatait!

Gratulálunk a díjak nyerteseinek!

Pusztító támadást hajtott végre Oroszország: hónapok munkáját törölték el egyetlen éjszaka alatt

Két korábban már elpusztított hőerőműre mért újabb csapást Moszkva.

Szankciómentesség: megjött Szijjártó Péter fontos üzenete

Reagált a tárcavezető az 1 évre szóló mentességi időtartam hírére.

A magyar részvénypiac a sztár - Ebbe kell befektetni a profik szerint!

Olcsó, stabil és vonzó.

„Nem kaptam semmilyen magyarázatot” – Több nap után előkerült a sokak által kegyvesztettnek gondolt Szergej Lavrov

Az orosz külügyminiszter Donald Trump kijelentéséről nyilatkozott.

Balásy Zsolt: Több tiszteletet a vállalkozóknak, Károly!

"Ha nagy vagyont látsz, nézd meg alaposan, és fizetetlen munkát, verejtéket és vért fogsz találni" - ha a pontos szavak nem is, de e szellemiség... The post Balásy Zsolt: Több tiszteletet a v

Federal Agricultural Mortgage Corporation (AGM) - elemzés

Még az októberi Top10-es listámon szerepelt, de akkor nem néztem meg, azóta viszont rápillantottam a grafikonjára, és megtetszett. Egy gyors elemzést megér.CégismertetőA Wikipediáról másolom

A bizalom kultúrája - miért stratégiai eszköz ma a bejelentővédelmi rendszer?

A 2023. évi XXV. törvény, közismertebb nevén a panasztörvény, a visszaélés-bejelentési rendszert a vállalati megfelelés kötelező elemévé tette. A tudatos vállalatok számára azonban

Jövőre a bankunk megmondja, hogy melyik számlával tudnánk spórolni. De mennyi lehet ez a megtakarítás?

Az MNB elvárásai alapján a bankok jövő év elején (az éves díjkimutatással együtt) tájékoztatni fogják ügyfeleiket arról, hogy van-e számukra kedvezőbb számlacsomag az adott pénzintézet

Indul a Demján Sándor 1+1 Program 2. üteme

A hazai kkv-k beruházásait célzó Demján Sándor 1+1 Program új szakasza elindult. A 2. ütem kifejezetten vidéki vállalkozások eszközfejlesztéseit támogatja vissza nem térítendő forrással,

Brazília ellentmondásos zöldátmenete

Brazília zöldátmenetét számos paradoxon jellemzi. Villamosenergia-termelésének 90%-a megújuló erőforrásokból származik, ez pedig jelentős előnyt biztosít számára a jelenlegi dekarbonizác

Túlhalászat: veszélyben az óceánok

Sokáig élt az a mítosz, hogy a tengerek kimeríthetetlen forrást jelentenek, de ma már tudjuk, hogy a túlhalászattal óriási kárt okozunk ennek a sérülékeny ökoszisztém

Hárommillióért 19-et visszafizetni?

A pénzügyekhez nem értő embereket nagyon könnyű hergelni, pici csúsztatásokkal nagy érzelmeket kiváltani. Nemrég írtam egy hasonló esetről, ahol ráadásul elméletileg pénzügyileg képzett

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Divat vagy okosság? ETF-ek és a passzív befektetések világa

Fedezd fel az ETF-ek izgalmas világát, és tudd meg, miért válhatnak a befektetők kedvenceivé!

Mikor érdemes betárazni a magyar csúcsrészvényekből? Jelentett az OTP és a Mol

Sok mindent elárulnak a negyedéves adatok.

Préda: Ellopták tőlem, ami nem is az enyém

Egy adathalász támadás áldozata meséli el élete egyik legrosszabb döntését.

Újabb autóipari válság közelít: visszatérhet a rettegett chiphiány?

Sötét felhők gyülekeznek Németország fölött.