A vezérigazgató már új állást talált, de kié lesz a Budapest Bank?

- egyetlen érdeklődő sem tekintett még be az ilyenkor szokásosan megnyíló adatszobába, sőt

- a privatizáció állami oldalról történő gyakorlati előkészítése sem indult még el az ügyben illetékes Bártfai-Mager Andrea kormánybiztos vezetésével.

Több érdeklődő van, olyanok, akik már jelen vannak Magyarországon és olyanok, akik csak most lépnének be. Legalább annyit szeretnénk a bankért, mint amennyiért megvettük, vagyis 700 millió dollárt, de jelenleg az a helyzet, hogy ezt senki nem akarja megadni. Ettől függetlenül még az első félévben sor kerülhet az eladásra

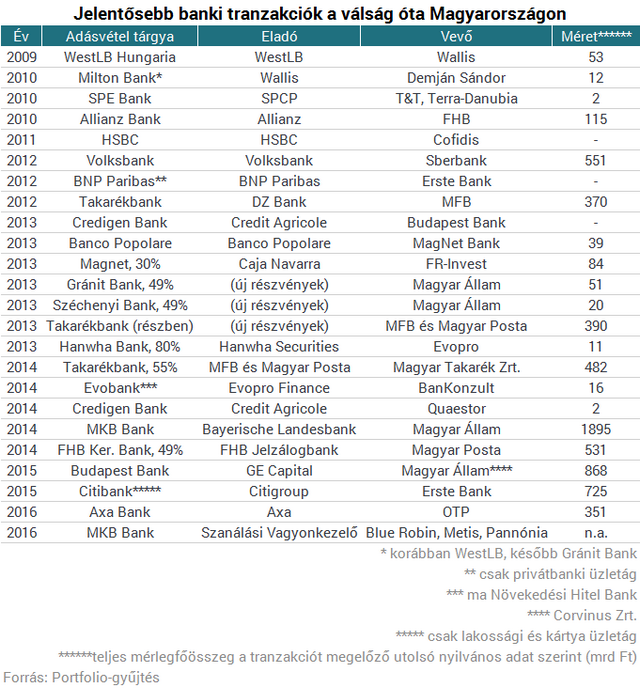

- számoltunk be 2016 végén Varga Mihály nemzetgazdasági miniszter helyzetértékeléséről. Ehhez képest annyival többet tudunk, hogy információink szerint a K&H és az Erste is értékes elemnek tartaná a sajátjában a Budapest Bank meglévő portfólióját (konkrét vételi szándékukat nyilvánosan azonban nem erősítették meg), a kormány viszont szeretné hazai kézben tartani a bankot.A Raiffeisen mint potenciális vevő esélyeit látszólag növeli Zolnai György átigazolása, de az osztrák bankcsoport köztudottan méretcsökkentő üzemmódban működik jelenleg, és saját összeolvadási terveivel, tőkehelyzetének megerősítésével van elfoglalva, ráadásul szintén külföldi. Az Axa lakossági portfólióját két hónapja teljesen integráló hazai OTP számára Csányi Sándor szerint nem akvizíciós célpont a Budapest Bank. Logikus folytatásként a szintén Bártfai-Mager Andrea illetékességi köréhez tartozó takarékszövetkezetekkel és az integrációhoz tartozó FHB-val való szorosabb kapcsolat is szóba jöhetne, kérdés, milyen átmeneti és tartós jogi, szervezeti formában. A korábban a Budapest Bankkal gyakran hírbe hozott MKB bankvásárlását viszont az Európai Bizottság felé tett vállalások korlátozzák.

A Budapest Bank külföldi kézbe kerülésével mindenesetre közelivé válna a belföldi többségi irányítás esetleges elvesztése a szektorban, holott ennek elkerülése a kormány tartós célja.

- egyrészt számára kedves (lehetőleg hazai) tulajdonos kezébe szeretné adni a bankot,

- másrészt nem nagyon engedne a GE-nek 2015 nyarán fizetett 700 millió dolláros (jelenlegi árfolyamon közel 206 milliárd forintos) árból.

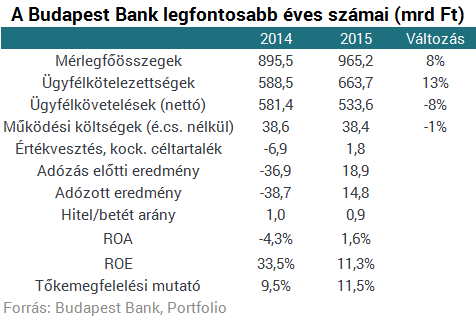

- 4,7 milliárd forintnyi céltartalékot szabadítottak fel az egy évvel korábban a devizahiteles elszámolások miatt megképzett 48 milliárd forintból,

- 2,6 milliárd forintos egyszeri veszteséget hozott az autóhitelek forintosítása,

- néhány kisebb részesedés eladása (pl. a Visáé pozitívan) is befolyásolta némileg az eredményt.

- pozitív tényező, hogy a Budapest Bank bankadója a tavalyelőtti 4,5 milliárd forint körüli szintről mára 2,1 milliárd forint közelébe csökkent (mintegy 2 milliárdos pozitív hatás az adózott eredményre),

- negatív tényező, hogy a Bubor a 2015 végi 1,35% közeli szintről mára (lejárattól függően) 0,2-0,4%-ra csökkent, tovább szűkítve a bank kamatmarzsát - ez becslésünk szerint közel 0,5 milliárd forinttal rontotta az éves profitot,

- pozitív, de profitra nehezebben lefordítható tényező, hogy átlag feletti a Budapest Bank hitelezési aktivitása (főleg kamatbevételt generál), valamint a földhitelezésben és az MFB Pontokban elérhető visszatérítendő EU-források közvetítésében (főként jutalékbevételt generál) is tevékeny a bank.

Összességében (jó esetben, egyszeri tételek nélkül) becslésünk szerint közel 15 milliárd forint éves adózott nyereségre képes a Budapest Bank, könyv szerinti értéke pedig (becsült 2016 végi konszolidált saját tőkéje alapján) mintegy 130 milliárd forint.

Különösen egy magyar piacon már jelenlévő nagybank lenne hajlandó többet fizetni a bankért, hiszen számára jelentős szinergialehetőségek rejlenének egy ilyen tranzakcióban. Az egyesített bank fiókszáma és létszáma ugyanolyan üzleti volumen elérése mellett is jóval kisebb lehetne annál, amennyivel jelenleg együttesen rendelkeznek, az egyesített bank működési költsége pedig akár 10-15 milliárd forinttal is kevesebb lehetne kettejük működési költségének jelenlegi összegénél.

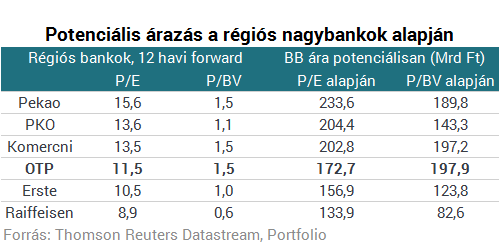

A hagyományosan magas P/E és P/BV rátákkal kereskedett lengyel bankpapírokat leszámítva is találtunk hasonlóan árazott nagybankokat. A jelentős részben Magyarországon működő OTP árazása alapján pedig a Budapest Bank reális ára 173-198 milliárd forint körül lenne.Közös a Budapest Bankban és az OTP-ben, hogy kamatmarzsuk bőven a magyar banki átlag fölött van (a Budapest Bank esetében ezt nagyobbrészt a lakossági fogyasztási hitelek, kisebb részt a kkv-hitelek dominanciájának köszönhető, és a nagybankok körében 4. legnagyobb fiókszám is támogatja), de persze számos más tulajdonságukban, különösen méretükben jócskán eltérnek egymástól, így árazásukat nehéz összevetni.

- az OTP megvette a horvát Splitska Bankát a francia Societe Generale-tól - bár ennek könyv szerinti értéke hasonló a Budapest Bankéhoz, a tranzakció árazása nem nyilvános,

- a KBC - éppen az OTP elől elhalászva - megszerezte a görög tulajdonban lévő bulgáriai UBB-t, amit közleményük szerint a könyv szerinti érték 1,1-szeresen vásárolt meg.

Összességében tehát elmondható, hogy a 200 milliárd forint körüli árelvárás jelenleg nem irreális az állam részéről, ezt az összeget azonban valószínűleg csak egy olyan szereplő lenne hajlandó megfizetni, amely már jelen van bankként Magyarországon, és a hazai piacon - különösen a lakossági fogyasztási hitelezésben és a kkv-szegmensben - számottevő organikus növekedési lehetőségeket is lát.

Éles fordulat a forintnál, teljesen visszaerősödött

Nagyon komoly hullámokat vet a vámháborús adok-kapok.

Odavág az európai országoknak Trump vámlépése, friss előrejelzések érkeztek

Vissza akarja telepíteni a termelést Amerikába az elnök – ez a következtetés.

Trump elintézte: 2023 óta nem látott csúcsra ugrottak a vállalati csődkockázatok

Rossz képet festenek a piaci félelmeket tükröző mutatók.

Esik az arany, ezért nem működik most jó menekülőeszközként

Néhány óra alatt nagyot fordult az árfolyam.

Dőlnek a dominók: folytatódik a gázár mélyrepülése

Szeptember óta nem láttunk ilyen alacsony árakat.

Trump vámjai elintézték a forintot is - Hol lesz ennek a vége?

Az amerikai elnök vámháborúja nem csak a tőzsdéknek, de a forintnak is fáj.

Melyik személyi kölcsönt válaszd áprilisban? Itt a friss banki toplista

A személyi kölcsönök piaca idén tavasszal is mozgalmas: egyre több bank kínál kedvezőbb feltételeket, új szereplők jelennek meg a legjobb ajánlatok között, miközben a hitelfelvevők is bát

Hibás adatszolgáltatás gyors korrekciója: Egy NAV-ellenőrzés tanulsága

Az adóellenőrzések során a NAV gyakran tár fel olyan adminisztratív hibákat, amelyek kijavítása kulcsfontosságú a szankciók elkerülése és a megfelelés biztosítása érdekében. Az alábbia![]()

Ez egy kemény adás (HOLD After Hours)

E héten eltemetjük és megmentjük a dollárt, valamint életviteli tanácsokat is osztunk Szabó Dáviddal. Jó szórakozást! Milyen platformokon találjátok még meg? A HOLD After Hours...

The post E![]()

Hogyan számolták ki az amerikai vámokat?

Tegnap óta mindenki azt találgatja, hogyan számolták ki az amerikai vámokat. A bemutatott ábrán az amerikai termékekre fizetett vámok plusz forgalmi adó plusz deviza manipuláció (jelentsen ez b

Erdőtűz és demencia

Egy nemrég megjelent kutatás szerint az erdőtüzek miatt keletkező finom részecskék jelentős mértékben hozzájárulhatnak a demencia kialakulásához.

5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda?

HitelesAndrás - Keress, kövess, költözz! 5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda? Áprilistól több millió forintot spórolhatnak a hiteligénylők 2025. április 1-től új le

A FIRE legnagyobb átverései

Előrebocsátom, hogy hiszek a FIRE mozgalomban, szerintem nagyon sokan sokat köszönhetünk neki, de még azok is profitálhatnak belőle, akiknek nem céljuk a korai nyugdíj. Ebben a bejegyzésben még

Női korrupció: tanulságok a sakktábláról

Két tudós sakktáblákon bizonyította, hogy a nők kevésbé hajlamosak a tisztességtelenségre és a korrupt viselkedésre. Az 1990-es évektől kezdve látványosan növekedett a nők térnyerése a.![]()

Fókuszban a CONSTRUMA-n: zöld építés és egészséges otthon (x)

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

- Százezreket hagynak veszni a magyarok minden évben: heteken belül igényelned kell, ha nem akarsz lecsúszni az ingyenpénzről

- Nagy Márton: csökkenhet a lakossági állampapírok prémiuma, és jön a szigorúbb állampapírtartás

- Drámai jóslat érkezett a nyári időjárásról: nagyon fájdalmasan érintheti Magyarországot

- Megtudtuk: komolyan érdeklődik az Egyesült Államok a Paksi Atomerőmű és több SMR-szerződés iránt is

Bod Péter Ákos: az eddig ismert kereskedelmi rendszernek vége

Az egyetemi tanár, ex-jegybankár a Checklistben értékelte Trump legújabb vámjait.

Bőven van még tartalék a magyar agráriumban, a számok viszont nem ezt tükrözik

Hogy tudunk-e még versenyezni a lengyel vagy a nyugat-európai agrártermékekkel, az is kiderül az Alapvetés podcast új műsorából.

Harmadik ciklusára készül Donald Trump? Ez lehetséges?

Beindult a jogi csűrés csavarás.

Kiadó raktárak és logisztikai központok

A legmodernebb ipari és logisztikai központok kínálata egy helyen

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.