Vége a végtörlesztésnek: több mint 260 milliárdot buktak a bankok

Végtörlesztési adatok

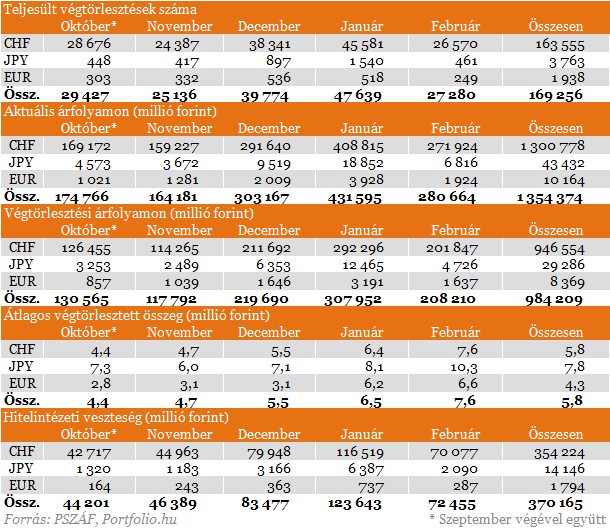

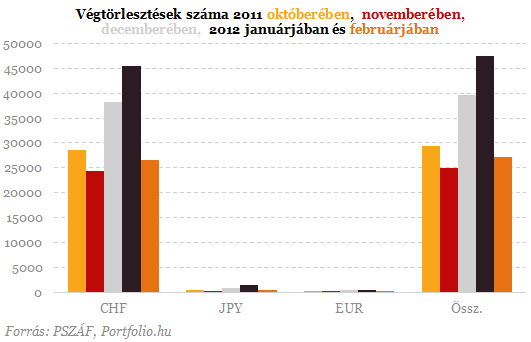

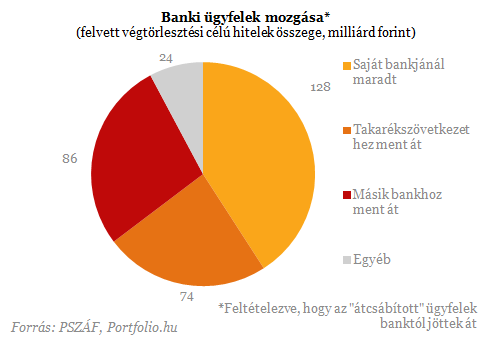

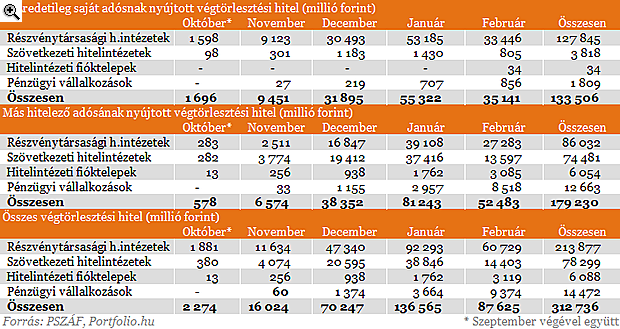

2012. február 29-én lezárult a deviza jelzáloghitelek kedvezményes rögzített árfolyamon történő végtörlesztési folyamata. A Pénzügyi Szervezetek Állami Felügyelete (PSZÁF) által közzétett adatok alapján a lakosság a 2011. szeptember végén még 5600 Mrd Ft-nyi jelzálog-fedezetű devizahitel állományának forintban számítva valamivel több, mint 24%-át, devizában számítva 23,3%-át törlesztette kedvezményes árfolyamon. Időbeli lefutását tekintve a végtörlesztések száma és volumene január végén tetőzött.

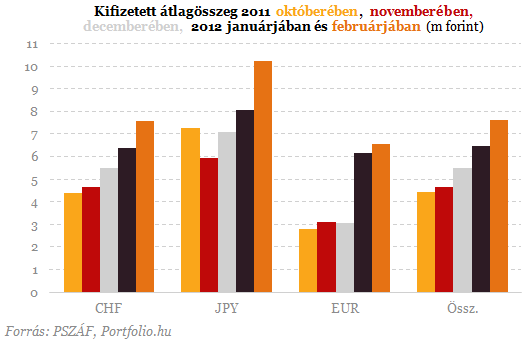

A visszafizetett hitelek átlagos összege a rögzített végtörlesztési árfolyamon 5,8 millió forint volt, ami jelzi, hogy kifejezetten alacsony összegű - 2-3 millió forintos - hiteleket is tömegesen végtörlesztettek. A végtörlesztett hitelek volumene az egyes szegmensekben jelentősen eltér; a banki ügyfelekre jellemző 5,8 millió forintos átlagos hitelösszeggel szemben a takarékszövetkezeteknél 4,9 millió forintos, a pénzügyi vállalkozásoknál azonban 9,8 millió forintos hitelek kedvezményes árfolyamon történő visszafizetésére került sor, vagyis a pénzügyi vállalkozásoknál törlesztették átlagosan a legnagyobb hiteleket.

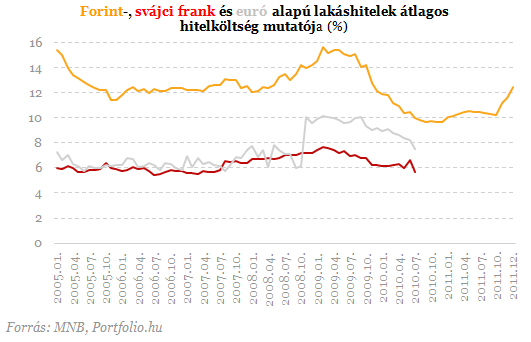

Az átlagosan felvett hitelösszeg (6 millió forint) havi törlesztő részlete 15 éves futamidő és a jelenlegi kamatszintek (~13%-os THM) mellett körülbelül havi 73 000 forint. Mivel a kamatok az elmúlt időszakban is folyamatosan emelkedtek, a hitelt felvevők egy része ennél valamivel alacsonyabb kamat mellett kaphatta meg a kiváltó hitelt. A kamatlábak emelkedése a kamatperiódustól függően eltérően hat az egyes kiváltó hitelekre, így a kamatemelkedés hatása pontosan nem becsülhető - áll a PSZÁF közleményében.

A végtörlesztési konstrukció összességében 370,2 milliárd Ft bruttó veszteséget okozott a hitelező pénzügyi intézményeknek. Ennek mintegy 30%-át a hitelintézetek a 2011-évi bankadóból leírhatják, így a nettó veszteség a teljes piacra vonatkozóan 260 milliárd forint körül alakulna, amennyiben az intézmények a veszteségek 30%-át teljes egészében vissza tudnák igényelni. A nagybankok azonban várhatóan csak 28%-ot tudnak elszámolni a 2011. évi különadóval szemben, és ebben is jelentős szórás tapasztalható: a tíz legnagyobb bankcsoport közül mindössze 6 tudja figyelembe venni a teljes összeget, a többi négy bankcsoport végtörlesztési veszteségeinek 30%-a meghaladja az adott bankcsoport által elszámolt bankadót.

A bankszektorban a fennmaradó nettó veszteség az eszközarányos jövedelmezőséget 0,9 százalékponttal, a ROE-t 9,5 százalékponttal rontja. A veszteség a bankszektor tőkemegfelelésére is jelentős hatással van, a kompenzáció ellenére a végtörlesztés a szektorszintű tőkemegfelelést 1,2 százalékponttal csökkentette volna. Itt is nagy a szórás az intézmények között, azonban 10% alá a legjelentősebb veszteséget elszenvedő bankok sem kerültek. A továbbra is nyereséges bankoknak, valamint a tulajdonosi tőkeemeléseknek köszönhetően a szektor tényleges tőkemegfelelési mutatója nem csökkent.

Boldogság vagy boldogulás: az iskolaválasztás dilemmái kisvárosi környezetben

Nagy tétje lett a szülői döntéseknek.

Húsvéti sokk: elképesztő áremelkedések és meglepő csökkenések

Hogy alakult az ünnepi hozzávalók ára?

Ömlenek a fegyverek Európa délkeleti bástyájába – Bármikor berobbanhat a két NATO-ország konfliktusa?

Hatalmas fegyverkezési programba kezdett Görögország.

Monumentális támadásra készül Moszkva, hatalmas kudarcba fulladt az orosz invázió – Ukrajnai háborús híreink pénteken

Cikkünk folyamatosan frissül.

Érik az újabb botrány Elon Musk csúcsszervezete körül - Gyanús alapon rúgnak ki embereket

Újabb hét, újabb furcsaság a DOGE háza táján.

Csúnyán beleszállt Kínába az Egyesült Államok szövetségese

Washingtonhoz is volt pár keresetlen szava Carneynek.

Ennyi volt: újabb tűzszüneti javaslatot utasítottak el a rettegett terroristák

Újabb tárgyalás, újabb kudarc.

Edison International - elemzés

A Top10-es listámat nézegetve találtam rá, nem volt benne az első 10-ben, de jók a számai. Aztán megnéztem pár negyedéves prezentációját, és eldöntöttem, hogy követni fogom.Cégismertető

Zsidayval vágjuk a rendet a káoszba

Zsiday Viktorral próbáltunk meg rendet teremteni Trump fejében. De sikerült? Milyen platformokon találjátok még meg? A HOLD After Hours podcastek megtalálhatók a Spotify, YouTube, A![]()

Hogyan jutnak el a szélturbinák a tökéletes körforgásos gazdaságig?

A megújuló energiaforrások közül a szélenergia mutatja az egyik legdinamikusabb fejlődést, miközben a költséghatékonysága is évről-évre jelentősen javul. A tökéle

Követett részvények - 2025. április

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Hőre hangolva - milliárdos lehetőség a távfűtési rendszerek megújítására

Új lendületet kaphat a hazai távfűtés: 45 milliárd forintos kerettel jelent meg társadalmi egyeztetésen az a pályázati felhívás, amely a távhőszolgáltatók előtt nyit kaput az energiahaték

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság?

HitelesAndrás - Keress, kövess, költözz! Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság? Miért népszerűek az állampapírok válság idején? A tőzsdei ingadozások és a ma

Megint a HOLD lett az Év Alapkezelője

Kilencedik alkalommal, zsinórban harmadjára lett a HOLD az Év Alapkezelője a hazai befektetési alapok Oscar-gáláján, a Klasszis 2025 díjátadón. A Deep Value Részvény Alap és...

The post Megin![]()

Idén is motivált női vállalkozókat keres a Visa She’s Next program (x)

Anyagi támogatás és egyéves mentorálás várja a program nyerteseit

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Évszázados, régóta elfeledett fegyverhez nyúl Donald Trump: egy egész féltekéről söpörnék ki Kínát

- Olyan történt a dollárral, ami a forint sorsára is hatással van

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

Sokakat megrémisztett a Fed-elnök beszéde – Hova mehet most a pénz?

Estek a piacok a beszéd hatására.

Budakeszitől az USA-ig: a Mayer Szörp hihetetlen sztorija

Nagymamáink receptjével ér el nemzetközi sikereket a magyar márka.

Tízmilliárdokba kerülhet a száj- és körömfájás, napról napra nő a veszteség

Egyre nő a közvetett veszteség, a tejiparban és a sertéságazatban is jelentősek a fennakadások.

Ügyvédek

A legjobb ügyvédek egy helyen

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.