Kimondta az MNB, mit akar a bankokkal

Mi ez a tanulmány?

Több mint fél éves munka eredménye az a tanulmány, amelyet az MNB ma tesz közzé "Átalakulóban a magyar bankrendszer" címmel, vitaindítóként a magyar bankszektor jövőjéről - mondta a Magyar Nemzeti Bank szerdai elemzői beszélgetésén Nagy Márton, a jegybank ügyvezető igazgatója. Hosszú távú jövőképet vázolt fel a tanulmányban az MNB, tehát nem olyan időtávra szól, mint a devizahitelek rendezésének ügye, amelynek egy éven belül meg kell történnie - tette hozzá.

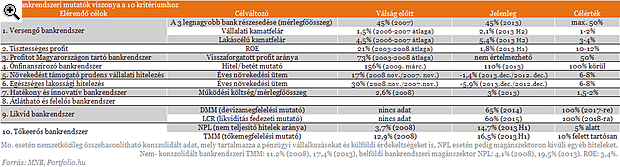

Nem gondoljuk, hogy mi vagyunk a legokosabbak a földön. Ez csak egy vitaindító anyag, messze nem végleges állításokat tartalmaz - hívta fel a figyelmet az ügyvezető igazgató. A jól működő bankrendszer 10 ismérveként felvázolt szempontok közül néhányat szabályozó szervként maga az MNB is elérhet, másokat a többi jogalkotó vezethet be, megint mások csak kívánatos célként értelmezhetők. Nem ötletadóként szolgált az MNB számára, de hasonló jövőképpel állt elő nemrég a holland kormány is a holland bankrendszerre vonatkozóan.

Nem működik jól a bankrendszer

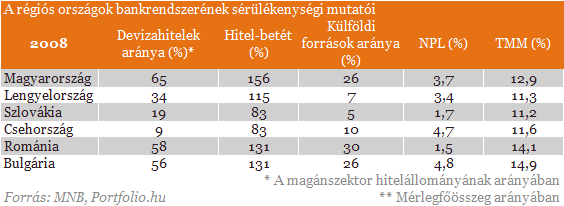

A jegybank azt szeretné, ha nem, vagy csak kis mértékben lenne prociklikus a bankszektor működése, vagyis nagyjából semleges lenne a szerepe a gazdasági ciklusokban - mondta Nagy Márton. Az elmúlt években ez nem volt így: a bankszektor a válság előtt túl sok, az utóbbi években pedig túl kevés kockázatot vállalt. Jelenleg gátolja a kilábalást a bankrendszer, vagyis nem működik jól. Ami a hitelállomány válság előtti felépülését illeti: a válság előtti lakossági hitelezés, a frankalapú kkv-hitelezés és a kereskedelmiingatlan-hitelezés is egészségtelen volt. Ennek következtében a devizahitelek aránya, a hitel-betét mutató, a külföldi források és a nem teljesítő hitelek aránya alapján egyaránt a legsérülékenyebbek lettünk a régióban.

Honnan jött a veszteség?

A bankszektor veszteségei 2009 és 2013 között összesen 2393 milliárd forintra rúgtak. Az MNB számításai szerint normál üzletmenetben ebből 510 milliárd forint (21%) származott volna (jórészt hitelezési veszteségek), a recesszió 350 milliárdot (15%) okozott, vagyis 36%-ot a gazdasági környezet (normál operáció + válság) idézett elő. A felelőtlen hitelezést (kereskedelmi ingatlanok, frankalapú vállalati hitelezés + bizonyos, LTV vagy PTI feletti, vagyis kockázatosnak tekinthető devizahitelek) is magában foglaló "bizonytalansági sáv" rovására 400 milliárd forintot írnak az MNB szakértői. A hibás banki döntések 450 milliárdot (19%), a bankadó 325 milliárd forintot (13%), a végtörlesztés (15%) pedig 350 milliárd forintot okozott. Utóbbiakat azonban nem lehet különválasztani a hibás banki döntésektől, azok szintén okozták őket.

Összességében a külföldi bankok veszteségesek voltak az elmúlt 15 évben, a hazai bankok és a takarékszövetkezetek viszont döntően nyereségesen működtek. Természetesen nem homogén a pénzügyi rendszerünk - hívta fel a figyelmet Nagy Márton. A gyenge jövedelmezőség szerinte bankrendszeri konszolidációhoz vezethet.

Túl magas kamatfelár

A Portfolio.hu oldalán megjelent cikkben mutatta be először tanulmányát az MNB (lásd a 10 ismérvet itt és az alábbi ábrán). A jól működő bankrendszer egyik fontos jellemzően Nagy Márton szerint az, hogy árban, pontosabban kamatlábban versenyezzen a bankszektor. A tanulmányban bemutatott országok közül Magyarországon a legkisebb az árverseny: itt a legmagasabb a mérlegfőösszeg arányában a bankrendszer nettó kamatbevétele. Az MNB szerint kívánatos lenne, ha a lakáscélú hiteleknél 3-4, a vállalatoknál 1-2 százalékpont lenne a kamatfelár. Ezzel szemben ma még az új lakáscélú hiteleknél is 5 százalékpont körüli. Nincs árverseny a jelzálog piacon, "egyszerűen nem értjük, miért ilyen magas a felár még az új hiteleknél is" - mondta Nagy Márton. Később hozzátette: ha a frankalapú hiteleknél nem nőtt volna a kamatfelár, ma 4-5% lenne a kamatszintjük, nem 8-9%.

Lesz egy nagy kihívás a piacon: a piac törvényszerűségei alapján a konszolidáció magasabb koncentrációhoz vezet, ugyanis a vásárló bankok között nagy előnyben vannak az ittlévő nagybankok, amelyek mérethatékonysági előnyük miatt ki tudják használni a vásárlással elérhető szinergiát. Nagy banknak ezért sokkal könnyebb kilépő bankot vásárolnia. Ha egy nagybank megvásárol egy másik nagybankot, az társadalmi, makrogazdasági szinten nem jó. A versenytorzító hatás mellett ugyanis a "túl nagy ahhoz, hogy csődbe menjen" (too big to fail) probléma is előáll.

A régióhoz képest magas a hazai bankok aránya Magyarországon, az EU-ban valahol a középmezőnyben foglalunk helyet. Miközben azonban a lakossági üzletágban viszonylag magas, a vállalatok területén alacsony a hazai bankok részaránya, pedig ebben kellene, hogy magas legyen - mondta Nagy Márton.

Tisztességes profit

A profit tisztességessége azt jelenti, hogy nem magas és nem túl alacsony - mondta az ügyvezető igazgató. Náluk ez 10 és 12 százalék közötti banki tőkearányos megtérülést (ROE) jelent, ami nemzetközi összevetésben jelenleg inkább magas, mint alacsony. Az elvárt hozam becsléséhez az anyabanki elvárt hozamfelárral (6-8%) + hosszú lejáratú állampapírhozammal (6%) számoltak, illetve figyelembe vették az Európai Bankhatóság (EBA) felmérését, ami az európai bankokra 10-12%-os elvárt hozamot határozott meg, amihez a mi 2%-os kockázati felárunk járul.

A profit MNB szerint kívánatos, 50%-os visszaforgatása és a hitelállomány 6-8%-os kívánatos növekedése mellett 12-16%-os ROE jön ki. Mivel azonban az MNB szerint az 50%-os visszaforgatási ráta inkább a minimum, ennél kisebb, 10-12%-os ROE-t tartanak jónak.

Egyéb célok

Az alacsony hitel-nemteljesítési arányt (NPL-ráta) mindenki kívánatosnak tartja, erről nincs vita. A portfóliótisztításban azonban jelenleg csak a fedezetlen hitelek értékesítése működik, sem a jelzáloghiteleket, sem a vállalati hiteleket nem nagyon tisztítják.

Az MNB által szintén célként kitűzött, bruttó hitel/betét arány 100% körüli szintje kisebb külföldi forrásokra való rászorultságok jelent, de nem jelenti azt, hogy a bankszektorban nincs külföldi forrás. A hitelezés kívánatos növekedése 6-8%, de ezen belül fontosnak tartják az MNB-nél azt is, hogy megnőjön a hosszú lejáratú hitelek aránya. A túl hosszú futamidőt ugyanakkor "nem szeretik": a 30-40 éves jelzáloghitelek már túl hosszúak lennének.

Monumentális támadásra készül Moszkva, hatalmas kudarcba fulladt az orosz invázió – Ukrajnai háborús híreink pénteken

Cikkünk folyamatosan frissül.

Érik az újabb botrány Elon Musk csúcsszervezete körül - Gyanús alapon rúgnak ki embereket

Újabb hét, újabb furcsaság a DOGE háza táján.

Csúnyán beleszállt Kínába az Egyesült Államok szövetségese

Washingtonhoz is volt pár keresetlen szava Carneynek.

Ennyi volt: újabb tűzszüneti javaslatot utasítottak el a rettegett terroristák

Újabb tárgyalás, újabb kudarc.

Teljes a káosz a kedvelt turistaparadicsomban - Politikusok tucatjait tartóztatták le, utcán az ellenzék

Sokáig az arab tavasz egyetlen sikeres államának tartották.

Itt van feketén-fehéren: ennyit dolgoznak a cégvezetők egy átlagos alkalmazott éves béréért

Van, ahol pár óra alatt megvan a medián éves fizetés.

Edison International - elemzés

A Top10-es listámat nézegetve találtam rá, nem volt benne az első 10-ben, de jók a számai. Aztán megnéztem pár negyedéves prezentációját, és eldöntöttem, hogy követni fogom.Cégismertető

TAO és HIPA bevallás 2025: mire figyeljenek a cégek?

Közeleg a 2024-es adóévre vonatkozó (TAO) társasági adó- és (HIPA) helyi iparűzési adóbevallási és adófizetési határidő. Az éves adót bevalló társaságoknak az idei évben 2025. júniu![]()

Hogyan jutnak el a szélturbinák a tökéletes körforgásos gazdaságig?

A megújuló energiaforrások közül a szélenergia mutatja az egyik legdinamikusabb fejlődést, miközben a költséghatékonysága is évről-évre jelentősen javul. A tökéle

Követett részvények - 2025. április

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Hőre hangolva - milliárdos lehetőség a távfűtési rendszerek megújítására

Új lendületet kaphat a hazai távfűtés: 45 milliárd forintos kerettel jelent meg társadalmi egyeztetésen az a pályázati felhívás, amely a távhőszolgáltatók előtt nyit kaput az energiahaték

A környezeti zaj hatása a gyermekek olvasási képességére és viselkedésére Európában

Az Európai Környezetvédelmi Ügynökség elemzése szerint a közlekedési zaj rontja a gyerekek olvasási képességét és viselkedését.

Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság?

HitelesAndrás - Keress, kövess, költözz! Valóban kockázatmentesek az állampapírok? - Tévhit vagy igazság? Miért népszerűek az állampapírok válság idején? A tőzsdei ingadozások és a ma

Megint a HOLD lett az Év Alapkezelője

Kilencedik alkalommal, zsinórban harmadjára lett a HOLD az Év Alapkezelője a hazai befektetési alapok Oscar-gáláján, a Klasszis 2025 díjátadón. A Deep Value Részvény Alap és...

The post Megin![]()

Idén is motivált női vállalkozókat keres a Visa She’s Next program (x)

Anyagi támogatás és egyéves mentorálás várja a program nyerteseit

- Itt a váratlan bejelentés: jön az új állampapír!

- Tökéletes vihar készül a tőzsdéken: akár 2008 óta nem látott zuhanás is jöhet

- Évszázados, régóta elfeledett fegyverhez nyúl Donald Trump: egy egész féltekéről söpörnék ki Kínát

- Szép csendben egy másik ország lehet EU-tag hamarosan, amíg a világ Ukrajnáról beszél

- Példátlan esélyt kapott Putyin Donald Trumptól - Hamarosan végleg eldőlhet Ukrajna sorsa?

Sokakat megrémisztett a Fed-elnök beszéde – Hova mehet most a pénz?

Estek a piacok a beszéd hatására.

Budakeszitől az USA-ig: a Mayer Szörp hihetetlen sztorija

Nagymamáink receptjével ér el nemzetközi sikereket a magyar márka.

Tízmilliárdokba kerülhet a száj- és körömfájás, napról napra nő a veszteség

Egyre nő a közvetett veszteség, a tejiparban és a sertéságazatban is jelentősek a fennakadások.

Ügyvédek

A legjobb ügyvédek egy helyen

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Miért a tőzsdei befektetést válasszam az állampapír helyett?

Online előadásunkon megvizsgáljuk a két befektetési formát, megtárgyaljuk az előnyeiket és a hátrányaikat, sorra vesszük mikor mibe érdemes fektetni.