Elszabadult a pokol a devizahiteles perek körül - Óriási a tét

Tudomásunk szerint négy devizahiteles ügyben derült ki a múlt héten, hogy valamiképp az adós javára döntött a bíróság a közelmúltban. Az esetekben közös, hogy a bíróság az egyoldalú szerződésmódosításokba, azon belül is a kamatok megváltoztatásába kötött bele. Többnyire nem az egész szerződést, hanem a kamatok megváltoztatásával kapcsolatos szerződési feltételt semmisítik meg ilyenkor.

Ítéletek

1. A Szegedi Ítélőtábla nem jogerős szeptember 4-ei ítélete szerint a kamat Raiffeisen általi egyoldalú módosításának nem átlátható feltételrendszere volt. Ezért, szól az ítélet, az erről szóló rendelkezés érvénytelen. Viszont az egész pert újra kell kezdeni első fokon, mivel a kezelési költséggel kapcsolatos problémákat nem bizonyította elég meggyőzően a felperes - számolt be az Index.

2. A Fővárosi Törvényszék nem jogerős ítélete szerint egy fővárosi devizahiteles pert nyert az Axa ellen - számolt be az mno.hu anélkül, hogy az ügy tartalmi részleteit bemutatta volna.

3. Ismét semmissé nyilvánította az elsőfokú bíróság azt a devizahitel szerződést, amibe a Kúria nyáron belenyúlt, és ezzel érvényessé tette - írta pénteken az azenpenzem.hu. A várakozással szemben nem arról döntött a Pesti Központi Kerületi Bíróság az OTP hitele esetében, hogy a Kúria szerint jogszerűtlenül tágított árfolyamréssel kapcsolatban hogyan kell elszámolni a feleknek, hanem első fokon érvénytelennek nyilvánította a hitelszerződést, mivel szerinte nem elég részletes a hiteldíj megváltoztathatóságának feltételrendszere.

4. A négy ítélet közül egy jogerős csak: a másodfokon eljáró Pécsi Ítélőtábláé, amely érvénytelennek nyilvánította a kamat és kezelési költség egyoldalú megváltoztathatóságát az OTP által nyújtott egyik devizahitel esetében.

A Pécsi Ítélőtábla jogerős ítéletének indoklása dióhéjban Az adós 2007-ben lakáscélú kölcsönszerződést kötött, amely az OTP érvelésével ellentétben a bíróság szerint fogyasztói szerződésnek minősül. Az OTP hivatkozott arra, hogy egy későbbi, 275/2010 (XII. 15) számú kormányrendelet lehetővé teszi az egyoldalú szerződésmódosítást az OTP által is alapul vett esetekben (pl. forrásköltség, hitelezési kockázatok növekedése), ezért azok nem lehetnek tisztességtelenek, emellett igaz, hogy a Hpt. 210. paragrafusa alapján sem tisztességtelen önmagában a szerződés egyoldalú módosítása. A bíróság szerint azonban más jogszabályok (Ptk. 209. paragrafusa, 18/1999. kormányrendelet 2. paragrafusa) alapján vizsgálható a tisztességtelenség. Bár a hitelszerződés tartalmazta, mely esetekben emelhet kamatot az OTP, a bíróság szerint ez nem lett átlátható módon megállapítva. "A szerződési feltétel akkor minősül átláthatónak (transzparensnek), ha rendelkezései rögzítik, a kikötéssel élő fél milyen feltételek esetén és milyen mértékben háríthat át további terheket a fogyasztóra. Ez közvetlenül a Ptk. 209. paragrafusán nyugszik: "a jóhiszeműség és a tisztesség követelménye megkívánja, hogy a feltétel alkalmazója ne követeljen a maga számára a módosításra megfelelő korlátok nélkül okot adó felhatalmazást." Az egyoldalú szerződésmódosítás adott formája az adóst a bíróság szerint "teljes bizonytalanságban, egyúttal kiszolgáltatottságban" hagyja, és felette "kontroll nélküli egyoldalú hatalmasságot biztosít.", ráadásul a szerződésmódosítási oklista kedvező környezeti változás esetén nem kötelezte a bankot az adós számára kedvező feltételmódosításra. A bíróság kimondta a szerződési feltétel semmisségét.

A bankok általában a hitelszerződésben lefektetett oklista alapján változtatták meg a hitelek kamatát a kezdeti kamathoz képest. A Pécsi Ítéletőtábla jogerős ítélete alapján azonban (értelmezésünk szerint) úgy kellett volna megtenniük ezt, hogy részletesen lefektetik, az egyes feltételek (pl. banki forrásköltségek, hitelezési kockázatok) milyen mértékű és irányú megváltoztatása milyen mértékű és irányú kamatváltozást tesz szükségessé/lehetővé a bank számára. Valószínűnek tűnik, hogy ezt a devizahitel-szerződések többségében nem határozták meg pontosan a felek, például referenciakamatozású devizahitelek sem nagyon léteztek. Mégsem számíthatunk arra, hogy az összes devizahitel esetében ripsz-ropsz helyreáll majd az eredeti kamatszint szerinti törlesztés, vagyis csak a jogilag kevésbé kifogásolható árfolyamveszteséget kell majd állniuk az ügyfeleknek. Ugyanis:Bizonytalanságok

1.A Pécsi Ítélőtábla jogerős döntése után várhatóan a Kúriához fordul felülvizsgálatért az OTP, ezért még bármilyen végkimenetele lehet e konkrét ügynek is.

2. A bíróság a perköltségek, eljárási illetékek megfizetésére kötelezte a feleket, de nem kötelezte az OTP-t a jogtalanul beszedett kamat visszafizetésére. Kérdés, a visszajáró összeget egy újabb bírósági eljárás, vagy egy bank-adós megegyezés fogja-e meghatározni.

3. A Kúria idővel sok, egymásnak ellentmondó ítéletet látva hozhat jogegységi döntést, de nincs precedensjog Magyarországon.

4. Bekerülhet az ügy a Bírósági Határozatok Tárába. Bár ennek komoly súlya van a bírósági ítéleteknél, nem kötelező érvényű.

5. Indulhat közérdekű kereset is a devizahitelek (egy részének) egyoldalú szerződésmódosításai ügyében, de az ez alapján indított eljárás évekig is eltarthat.

6. Ráadásul valószínűleg messze nem minden devizahiteles érintett, hiszen a szerződéses feltételek meghatározása bankonként, időszakonként és ügyfélcsoportonként jelentősen eltérhetett.

A fentiek ellenére az alábbiakban mégis előreszaladunk, hogy lássuk, mekkora is a tét. Megvizsgáljuk egy gondolatkísérlet erejéig, mi lenne, ha kiderülne, hogy az összes kamatváltoztatás miatti törlesztőrészlet-változás visszajár. A kamatcsökkenésből fakadó törlesztőrészlet-változás a banknak, a kamatemelkedésből származó pedig a jelzáloghiteles adósnak (a válság miatt ez utóbbi sokkal jellemzőbb). Emellett azt is megnézzük, mekkorát bukna ezen túl a bankszektor az adósok javára, ha csak az eredeti kamatot kérhetné a jövőben is a jelzáloghitelesektől.

Egy példa

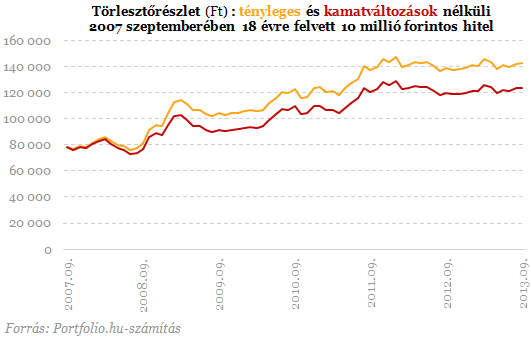

A devizahitelek törlesztőrészlete jellemzően két okból: a kamatváltozások és az árfolyamváltozások miatt csökkent vagy emelkedett a folyósítást követően. Egy átlagos kamatozású (és 1,5%-os rendszeres költséggel rendelkező), 2007 szeptemberében felvett 10 millió forintos frankhitel tényleges és kamatváltozások nélküli törlesztőrészletét mutatja az alábbi ábra. Látható, hogy a devizaárfolyamváltozás miatt így is jelentősen megnőtt a törlesztőrészlet. Ha azonban nem lett volna a kamatnövekedés, akkor ma nem 82%-kal, hanem "csak" 58%-kal lenne magasabb a törlesztőrészlet az eredetinél. Csak a kamatváltozások miatt eddig összesen (nominálisan) 922 ezer forinttal nagyobb törlesztőrészletet fizetett az ügyfél, mint ahogy az a kezdeti kamatból következett volna.

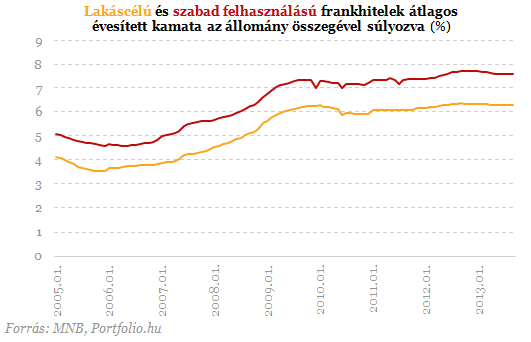

Feltételezéseink számításaink során 1. A jelzálogfedezetű frankhitelek jellemzőivel számolunk (arányuk 88%), majd ezt vetítjük a teljes jelzálogfedezetű devizahitel-állományra. 2. A jelzálogfedezetű frankhitelek átlagos kamatszintje a lakáscélú és szabad felhasználású hitelek állományarányos átlagkamatának átlaga 3. A devizahitelesek mindvégig az MNB adatai szerinti átlagkamat felett 1,5 százalékpontos rendszeres költséget fizetnek. 4. A jövőben is a jelenlegivel egyező ügyleti kamatot és költséget számolnának fel a bankok az ügyfeleknek. 5. A devizaalapú jelzáloghitelek teljes futamideje egységesen 18 év. 6. Minden devizahitel annuitásos (nem ismerjük a pontos arányt, de a döntő többség ide tartozik). 7. A 2011-2012-ben kedvezményesen végtörlesztett ügyfelek aránya 24%, őket levonjuk a számokból. 8. Mivel az MNB statisztikáiban csak a 2005 eleje óta felvett devizahitelek szerepelnek, a korábban felvett (kis részt képviselő) hitelekkel nem számolunk. Feltételezzük, hogy ez utóbbiak összege nagyjából megegyezik a már lejárt és előtörlesztett hitelek összegével, így a kettő úgyis kioltaná egymást.

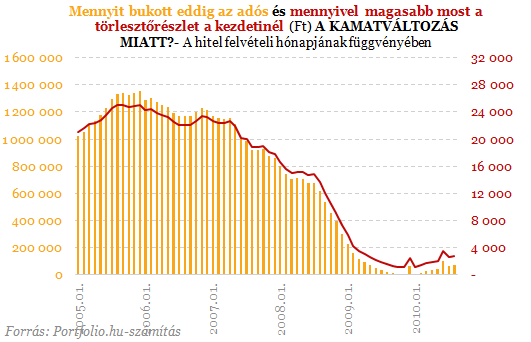

EredményekSzámításaink szerint idén összesen 81,4 milliárd forinttal alacsonyabb lenne a hitelesek törlesztőrészlete (és kisebb a bankok bevétele), ha mindenki a kezdeti kamatszint alapján fizetné a hitelét. Ez fejenként átlagosan közel 13 500 forintot jelent havonta. 2005 eleje óta (az azóta végtörlesztőket nem számítva) becsléseink szerint 339,0 milliárd forinttal nagyobb összegű törlesztőrészletet fizetett a magyar lakosság annál, mintha a kezdetinek megfelelő maradt volna a kamatszint. Vagyis ha a kamatváltozások jogszerűtlenek lettek volna, és az összeg vissza is járna, átlagosan 674 ezer forintot kapna vissza egy devizahiteles. E számokat egy 10 millió forint összegű, más tekintetben átlagos lakáshitel esetében az alábbi ábra mutatja a hitelfelvétel időpontjának függvényében.

Csütörtökön Budapest Economic Forum. Terítékre kerül a bankszektor, jelentkezzen Ön is!

Hivatalos: itt a kormány lépése a járvány miatt

Az érintett gazdálkodók fizetési moratóriumot kapnak hitelszerződéseik után.

Politico: a legsikeresebb amerikai fegyverprojekteket lőheti lábon Donald Trump vámpolitikája

Ez nagyon fog fájni a washingtoni kormányzatnak.

Közeledik az Egyesült Államok "második Vietnámja"? - Hiába a szupermodern fegyverek garmadája, csődnek tűnik a közel-keleti misszió

Hatalmas készleteket lőttek el, a helyzet alig változott.

Már Európa is tárgyalna az oroszokkal, kifulladt a fronton Moszkva - Háborús híreink pénteken

Cikkünk folyamatosan frissül az orosz-ukrán háború legfontosabb híreivel.

Kimondták az elemzők: elérte a tartalékait Oroszország, összeomlás szélén a hadiipar

Innen már csak lefelé vezet az út.

Az űrbe lőné fel a konfliktusok megoldását Donald Trump, megkezdte a tervezést a Pentagon

Leporolják a csillagháborús terveket.

"Felszabadulás" helyett Pánik Napja? Így fektess most be!

Trump új vámtarifái megrázták a tőzsdéket, növelve a gazdasági bizonytalanságot. Sokan pánikolnak, de valószínűleg erre neked semmi okod nincsen. Elemezzük a kockázatokat és megmutatjuk, m

Csendes gyilkosok: a környezetszennyezés kevésbé látványos formái

Ha környezetszennyezésről beszélünk, alighanem elsőre égig érő szeméthalmokra, vagy széntüzelésű erőművek kéményeiből gomolygó füstre gondolunk. Pedig a környe

Ez egy kemény adás (HOLD After Hours)

E héten eltemetjük és megmentjük a dollárt, valamint életviteli tanácsokat is osztunk Szabó Dáviddal. Jó szórakozást! Milyen platformokon találjátok még meg? A HOLD After Hours...

The post E![]()

Hogyan számolták ki az amerikai vámokat?

Tegnap óta mindenki azt találgatja, hogyan számolták ki az amerikai vámokat. A bemutatott ábrán az amerikai termékekre fizetett vámok plusz forgalmi adó plusz deviza manipuláció (jelentsen ez b

5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda?

HitelesAndrás - Keress, kövess, költözz! 5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda? Áprilistól több millió forintot spórolhatnak a hiteligénylők 2025. április 1-től új le

Hibás adatszolgáltatás gyors korrekciója: Egy NAV-ellenőrzés tanulsága

Az adóellenőrzések során a NAV gyakran tár fel olyan adminisztratív hibákat, amelyek kijavítása kulcsfontosságú a szankciók elkerülése és a megfelelés biztosítása érdekében. Az alábbia![]()

A FIRE legnagyobb átverései

Előrebocsátom, hogy hiszek a FIRE mozgalomban, szerintem nagyon sokan sokat köszönhetünk neki, de még azok is profitálhatnak belőle, akiknek nem céljuk a korai nyugdíj. Ebben a bejegyzésben még

Női korrupció: tanulságok a sakktábláról

Két tudós sakktáblákon bizonyította, hogy a nők kevésbé hajlamosak a tisztességtelenségre és a korrupt viselkedésre. Az 1990-es évektől kezdve látványosan növekedett a nők térnyerése a.![]()

Fókuszban a CONSTRUMA-n: zöld építés és egészséges otthon (x)

- Amerika nagy háborúja árnyékában emelkedhet ki egy új globális szuperhatalom

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

- Százezreket hagynak veszni a magyarok minden évben: heteken belül igényelned kell, ha nem akarsz lecsúszni az ingyenpénzről

- Drámai jóslat érkezett a nyári időjárásról: nagyon fájdalmasan érintheti Magyarországot

- Megtudtuk: komolyan érdeklődik az Egyesült Államok a Paksi Atomerőmű és több SMR-szerződés iránt is

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.

Bod Péter Ákos: az eddig ismert kereskedelmi rendszernek vége

Az egyetemi tanár, ex-jegybankár a Checklistben értékelte Trump legújabb vámjait.

Bőven van még tartalék a magyar agráriumban, a számok viszont nem ezt tükrözik

Hogy tudunk-e még versenyezni a lengyel vagy a nyugat-európai agrártermékekkel, az is kiderül az Alapvetés podcast új műsorából.

Harmadik ciklusára készül Donald Trump? Ez lehetséges?

Beindult a jogi csűrés csavarás.

Kiadó modern irodaházak

Az iroda ma már több, mint egy munkahely. Találják meg most cégük új otthonát.