Az MNB makroprudenciális hatóságként a pénzügyi rendszer stabilitásáért felelős. Éppen ezért igyekszik minél jobban megbecsülni a lakások fundamentumértékeit is. 2016 októberére készült el a negyedéves MNB lakásárindex, aminek azóta a részletes módszertani ismertetése is elérhetővé vált. Az országos MNB lakásárindexhez tartozó fundamentumértékek becslését az MNB a 2016 októberi Lakáspiaci jelentésében publikálta először, amit a félévente megjelenő kiadványban rendszeresen frissít. Ez három becslési eljárás eredményének számtani átlaga volt. A három eljárás egy idén februárban megjelent tanulmányban ismertetett módszerrel bővült négyre. A 2017 májusi Pénzügyi stabilitási jelentés már a budapesti MNB lakásárindexhez tartozó fundamentumértékekre vonatkozó becslést is közölt.

Az MNB szerint jelenleg nincs lakáspiaci túlértékeltség

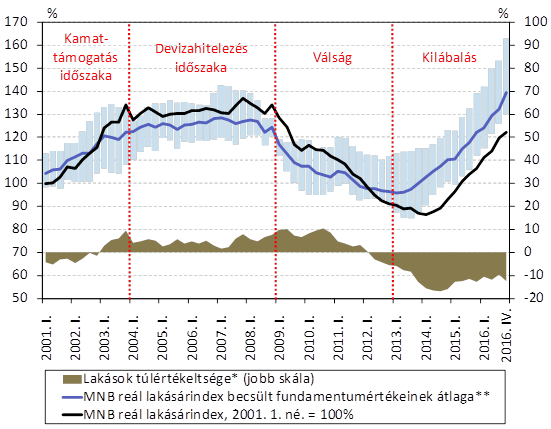

Az MNB becslései szerint az átlagos magyar lakás ára 2016 végén alacsonyabb volt a fundamentumértékénél. Ez annak ellenére igaz, hogy az MNB országos lakásárindexe nagyjából 40 százalékkal emelkedett a válság utáni, 2013 végi minimumpontjáról nominális és reálértelemben egyaránt. Ezzel a reálárindex 2016 végén még nem, de a nominális árindex már meghaladta a válság előtti legmagasabb értékeit. Azért nem alakult ki túlértékeltség, mert az utóbbi három évben a piaci árak mellett a becsült fundamentumértékek is megemelkedtek.

Megjegyzés: *A lakások túlértékeltségét az MNB lakásárindexének a becsült fundamentumértékek átlagától vett eltérése méri az átlagos fundamentumérték arányában kifejezve. **A világoskék sávok a fundamentumértékre adott négyfajta becslés minimumai és maximumai közötti tartományt jelölik. Forrás: MNB.

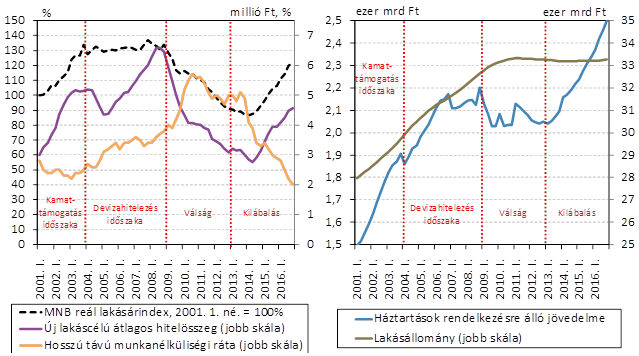

Az MNB által használt négy számítási mód a következő: Lakásár/jövedelem eltérése a hosszú távú átlagától: A magasabb jövőbeli háztartási jövedelmek a megemelkedő jövőbeli bérleti díjakon keresztül emelik a lakások aktuális fundamentumértékeit. Ez vonatkozik a tulajdonosok által lakott lakásokra is, hiszen a tulajdonosok ilyenkor magasabb lakbért spórolnak meg. A jövedelmek fundamentumértékre gyakorolt hatását a legegyszerűbben az aktuális átlagos lakásár és a háztartások átlagos rendelkezésre álló jövedelmének arányával foghatjuk meg. A mutató hosszú távú átlagát meghaladó értékek arra utalnak, hogy a lakásárak magasabbak a lakhatás iránti kereslet által megszokott módon indokolt szintnél. A módszer egyszerűen megérthető, és segíti az országok közötti összehasonlíthatóságot, mert nemzetközileg széles körben használják. Hátránya ugyanakkor, hogy nagymértékben függ az átlagolásba bevont időszak definíciójától. Emellett számos, a fundamentumértéket meghatározó egyéb fontos tényezőt nem vesz figyelembe. A DOLS (dinamikus legkisebb négyzetek) becslés: Ez az eljárás arra alkalmas, hogy a lakások fundamentumértékét meghatározó változók és a lakásárak közötti hosszú távon érvényesülő kapcsolatot azonosítsa. Ez a megközelítés tehát azt használja ki, hogy a lakások piaci árai változatlan gazdasági körülmények között a fundamentumértékekhez konvergálnak. Az MNB által alkalmazott eljárásba a lakhatás iránti keresletet befolyásoló két fontos változó került be: a háztartások rendelkezésre álló jövedelmének aggregátuma és a tartós munkanélküliségi ráta, amely a legalább egy éve munkanélküli státuszban lévők arányát ragadja meg. Az utóbbi változó szerepeltetését az indokolja, hogy a háztartások munkapiaci helyzete a hosszabb távú jövedelemkilátásaikat jelentősen befolyásolja. A háztartások várható jövőbeli jövedelmei pedig fontos meghatározói a lakások aktuális fundamentumértékének. Kiterjesztett DOLS becslés: Ez a becslés az előzőnek a módszerét alkalmazza annyi különbséggel, hogy a lakások fundamentumértékét maghatározó változók körét további kettővel bővíti: az átadott új építésű lakások számával és a reálkamattal (inflációtól tisztított jegybanki alapkamat). A lakhatási kínálat bővülése mérsékli a jövőbeli (implicit) bérleti díjakat, ami az aktuális fundamentumérték csökkenését okozza. A magasabb reálkamat szintén csökkenti a fundamentumértéket, mert ilyenkor a tartós lakástulajdonlásból várható adott mértékű jövőbeli nettó haszonnak kisebb a jelenre számított értéke. Fontos kiemelni, hogy az MNB a kiterjesztett DOLS modellt nem csupán a fundamentumértékek becslésére használja, hanem a segítségével készíti az MNB lakásárindex rövid távú (két negyedéves) előrejelzését is. VECM (vektor hibakorrekciós modell) becslés: Az idén februárban megjelent tanulmány módszere annyiban haladja meg a DOLS becslésekét, hogy a lakások fundamentumértékét meghatározó változók és a lakásárak közötti hosszú távú kapcsolatot a rövid távon érvényesülő kapcsolattal egyszerre modellezi. A módszer ezért alkalmas arra, hogy a hosszú távú kapcsolatot a lehető legpontosabban azonosítsa. Ugyanakkor potenciálisan több paraméter megbecslését igényli, ami korlátozza az elemzésbe bevonható változók körét. Végül három fundamentumértéket meghatározó változó került a modellbe: a háztartások aggregált rendelkezésre álló jövedelme, a lakásállomány mennyisége és minősége, valamint az új lakáscélú hitelek átlagos összege. Ez utóbbi a hitelhez jutási feltételek szigorúságát hivatott mérni a modellben. Magasabb értéke enyhébb hitelezési feltételeket jelez, ami növeli a lakások fundamentumértékeit, mert ugyanakkora lakásvásárláshoz felvett hitelösszeg ilyenkor alacsonyabb finanszírozási költségekkel jár. A három változó 1 százalékos emelkedése a lakások becsült fundamentumértékét rendre nagyjából 1,3, -3,0 és 0,3 százalékkal növeli meg. A hatások az elméletileg elvárt irányúak. A VECM becslés szerint a magyar lakások alul- vagy túlértékeltsége viszonylag lassan tűnik el. Egy 10 százalékos túlértékeltség változatlan gazdasági körülmények között a következő negyedévre közel másfél százalékponttal csökken, és öt negyedév elteltével feleződik meg. A fent bemutatott módszerek a lakásárak túl- vagy alulértékeltségének mértékét vélhetően alulbecslik. Ennek oka a következő. A lakások fundamentuméke elsősorban a tartós lakástulajdonlás hosszú távú átlagos nettó hasznától függ. Megfigyelni viszont nagyrészt csak az aktuális nettó hasznokat befolyásoló tényezőket tudjuk (pl. jövedelem, hitelhez jutási feltételek). Ezek időben jobban ingadoznak, ami miatt a módszereink a piaci lakásáraknak és a fundamentumértékeknek a valósnál feltételezhetően szorosabb együtt mozgását azonosítják.

Lakáspiaci túlértékeltség a válság előtt és alatt volt jellemző

A lakásárak és azok becsült ciklikus pozíciója alapján négy időszak különíthető el az ezredforduló után:1. Támogatott lakáscélú hitelek időszaka (2001-2003): A jelentős mértékű és viszonylag széles körű állami kamattámogatás lazuló hitelhez jutási feltételeket jelentett, ami a tranzíciós válságból való kilábalás miatt folyamatosan növekvő háztartási jövedelmekkel párosult. Ezek számottevő mértékben növelték a lakások fundamentumértékét, amit a bővülő lakásállomány nem volt képes ellensúlyozni. Ugyanakkor a piaci árak még gyorsabban emelkedtek, így az alulértékelt lakások az időszak végére túlértékeltté váltak.

2. Deviza jelzáloghitelezés időszaka (2004-2008): A lakások piaci reálárának viszonylagos változatlansága mellett az átlagos magyar lakás végig túlértékelt volt. Ez utóbbit a fundamentumértékeket meghatározó folyamatok egymással ellentétes hatásai okozták. A lakásállomány töretlenül folytatódó bővülése és a hosszú távú munkanélküliség emelkedése az időszak egészében csökkentette a fundamentumértéket. Ugyanígy hatottak kezdetben a kamattámogatások beszűkülése miatt szigorodó hitelhez jutási feltételek, amit a 2005-től beinduló devizahitelezés fordított vissza. A háztartási jövedelmek folytatódó emelkedése 2007-ben kifulladt, ezért a jövedelmi folyamatok csak addig tudták emelni a lakások fundamentumértékét.

3. Válság (2009-2012): Bár a lakásállomány bővülése már az időszak elején megállt, a gyorsan romló foglalkoztatási és jövedelmi helyzet, valamint a jelentősen szigorodó hitelhez jutási feltételek miatt a lakások fundamentumértékei az időszak folyamán számottevően csökkentek. A szintén csökkenő piaci árak csak az időszak végére tudták a lakások túlértékeltségét teljesen eltüntetni.

4. Kilábalás (2013-2016): A továbbra is stagnáló lakásállomány mellett a foglalkoztatási és jövedelmi helyzet újra javult, és idővel a hitelezési korlátok is oldódni kezdtek. Az utóbbi három folyamat jelentősen és folyamatosan emelték a lakások fundamentumértékeit, miközben a fordulat a piaci árakban csak 2014 elején jelentkezett. Ezért a lakáspiaci ciklus alján a lakások először alulértékeltté váltak, amit a piaci áraknak az ezredforduló óta nem látott dinamikus emelkedése csak fokozatosan mérsékelt.

Megjegyzés: A hosszú távú munkanélküliségi rátán kívül minden idősor 2005-ös árakra hozott reál idősor. A háztartások rendelkezésre álló jövedelme a nettó keresetek és transzferek negyedéves aggregátumát jelenti. A lakásállomány idősor tartalmazza az amortizációt és a háztartási beruházásokat is, vagyis figyelembe veszi a felújítások hatását is. Forrás: KSH, MNB.

AZ MNB szükség esetén be fog avatkozni

Ha a lakások idővel túlértékeltté válnak is, nem kell azonnal aggódnunk. A lakásoknak csak a tartós túlértékeltsége veszélyes a pénzügyi stabilitásra nézve. Időbe telik ugyanis, mire a túlértékelt lakásokhoz rendszerszinten jelentős mértékű túlhitelezés kapcsolódik, ami a pénzügyi instabilitás fő forrása a lakáspiaccal kapcsolatban. Ha ez a helyzet elő is áll, az MNB-nek hatékony makroprudenciális eszközei vannak a túlzott hitelezés korlátozására.Az adósságfék szabályok már most minden új lakáscélú hitelszerződés esetében megakadályozzák, hogy a hitelfelvevő a jövedelméhez képest túl magas törlesztőrészletet vállaljon, és hogy a fedezetül szolgáló lakásra túl nagy összegű hitelt vegyen fel. Szükség esetén a szabályozói limitek könnyen tovább szigoríthatók. A lakáspiaci kitettségekre előírható többlettőke-követelmények a bankok számára drágább forrást jelentő tőke arányát növelik a bankok forrásai között. Ez költségesebbé teszi a hitelezést, és így közvetetten fékezi a túlzott hitelezést is. Az MNB a lakáscélú hitelezéssel kapcsolatban ilyen többlettőke-követelményt eddig nem írt elő. Az időben bevezetett makroprudenciális eszközöket egy esetleges hitelezési túlfűtöttség kezdetén gyorsan és hatásosan lehet alkalmazni.

Több ezer új lakás egy helyen a Portfolio Új Lakópark adatbázisában! Válogass Buda, Pest és vidék legjobb új építésű lakóprojektjei között! Nézegess képeket, tudj meg minél többet a projektekről és kérj személyre szabott ajánlatot közvetlenül a fejlesztőktől! Kattints és nézd meg a több mint 50 projektet!

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ