Mire lehet jó a 400-as árfolyam?

Az őszre világossá vált, hogy a magyar gazdaság a kedvezőtlen külső környezet és a költségvetési korlátok szorításában képtelen lesz érdemi gazdasági növekedést felmutatni. Az egyetlen érdemi élénkítő erő a monetáris lazítás lehetne, amit viszont az ország óriási devizahitel-állománya nem tesz lehetővé. Az árfolyam leértékelődése ugyanis - ahogy láthattuk ezt az elmúlt években - visszafogja a háztartások fogyasztását és pénzügyi stabilitási kockázatokat növel.

Éppen ezért amikor kiderült, hogy a kormány a devizahitelek leváltására törekszik, rögtön adódott a feltételezés, hogy a gazdaságpolitikát a fenti reflex mozgatja. Annál is inkább, mert ez az ötlet azonnal a választások után felmerült, és mivel így a lépéssel kapcsolatos nehézségeket, kockázatokat akkor végig lehetett gondolni, gyaníthatták az elemzők, hogy most mindezek tudatában, valami nagyobb cél érdekében vág bele mégis a kormány az akcióba.

Aztán a részletek kidolgozása során mégis többen hajlottak arra a feltételezésre, hogy ha volt is ilyen szándéka a gazdaságpolitikának, letett róla. Ennek főként az volt az oka, hogy úgy tűnt, a kormány sem erőlködik azon, hogy a végtörlesztés lehetőségét minél inkább kiterjessze. Sőt, bizonyos esetekben (határidők szigorúsága, ügynöki rendszer kizárása) kifejezetten az a benyomás keletkezhetett, hogy a gazdaságpolitika is felmérte a tömeges végtörlesztés rendkívüli kockázatait.

Az utóbbi időben viszont a piaci elemzők szerint újra egyre több jel utal arra, hogy az erőteljes árfolyamgyengítés politikája mellett döntött a kormány. Egyrészt több jelzés is érkezett, amelyek további devizahiteles mentőcsomagok megjelenését helyezték kilátásba. Másrészt a kormányfő egyre direktebben fogalmaz: "a magam részéről minden segítséget meg fogok adni minden devizahitelesnek, hogy át tudjon menni devizából forintba... semmilyen garanciát nem tudunk és nem is akarunk vállalni a forint árfolyamáért... minél többen igyekezzenek saját sorsukat biztonságba helyezni."

Értem, hogy gőzgép, de mi hajtja?

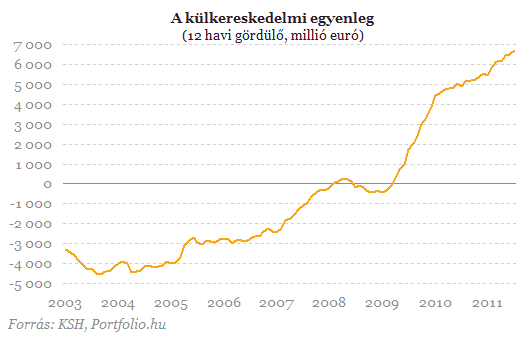

A fő kérdés persze az, hogy egy ilyen fordulat milyen eredményeket és kockázatokat hordozhat. A magyar gazdaságpolitikai gondolkodás régóta árfolyam-fetisiszta: miközben az elmúlt években nálunk volt a legkisebb nominális felértékelődés a régió országai közül (különösebb eredmény nélkül), aközben mégis újra és újra a leértékelődéstől várjuk a versenyképességünk javulását. A válság előtti évek, illetve az azóta eltelt időszak is azt látszanak bizonyítani, hogy a leértékelődés nem élénkíti a gazdaságot. Sőt, a 2004-2008-as, valamint a 2009-2011-es időszakban is az erőteljesebben felértékelődő valuták országai mutattak nagyobb lendületet. Ez arra utal, hogy már rövidebb távon is inkább a fordított összefüggés érvényesül: a versenyképesség határozza meg az árfolyampályát és nem fordítva. E szempontból viszont nagyon nehéz megmagyarázni, hogy annak a magyar gazdaságnak, amelyik a válság óta erőteljes mérlegalkalmazkodáson megy keresztül, többletes a folyó fizetési mérlege, az áruexport többlete pedig történelmi csúcson van, miért kellene a leértékeléssel hozzáigazítani a versenyképességéhez az árfolyamot.

Vagyis az agresszív leértékelő politikától növekedési többletet várni illúzió. Ha a makrogazdasági összefüggések megvilágítása ebből a szempontból nem elegendő, akkor gondolkozhatunk vállalati szinten is. A magyar gazdaság exportképes szektora az a multinacionális vállalati kör, amelynek kiviteli teljesítménye sokkal inkább a külső kereslet (például a német autóipari megrendelések) függvényében alakul. A leértékelés legfeljebb a vállalati profitot növelheti ideiglenesen, amíg az infláció a hazai költségszintet meg nem emeli. A hazai, egyelőre nem versenyképes kkv-szektorunk viszont nem fogja behozni attól a technológiai lemaradását, hogy forintban kifejezve többet kapna azért a termékért, amivel egyébként ki sem jut az exportpiacra. Ahhoz innováció, kiszámítható üzleti környezet, makrogazdasági stabilitás kell - és ezzel rá is térhetünk arra, hogy miért hatalmasak egy ilyen gazdaságpolitika kockázatai, különösen a mai időkben.

Dermesztő eredmények

Először is szögezzük le: képtelenség a magyar gazdaságban lévő devizakitettségtől megszabadulni. És itt most nem csak arra gondolunk, hogy biztosan marad a frankhiteles háztartások közül olyan, akit sehogy sem lehet forinthitelbe terelni, vagy hogy az államadósság deviza-részarányával sem lehet csodákat tenni. Ennél még fontosabb, hogy az összes devizatrükk csak arra jó, hogy az egyik belföldi gazdasági szereplő könyvéből a másikba tegye a kitettséget.

A kitettség lakosságot illető részének átpakolása a végtörlesztés kapcsán már végiggondolt kockázatokkal jár, röviden: a forint kontrollálatlan gyengülése, devizatartalék apadása, banki tőkehelyzet romlása, hitelezési aktivitás visszaesése. Az ezzel kapcsolatos aggodalmak már most is erősek, pedig "csak" 20% körüli végtörlesztési aránnyal számolnak a szakértők. Ha ez további technikák révén ennek a többszörösére emelkedne akkor a fenti hatások is megsokszorozódnának. Márpedig a devizatartalék szintje most is a megfelelőségi határon mozog, a hitelezés visszaesésétől már most is tartanak a jövőre recessziót sejtő szakértők. Ne feledjük, a bankadó után a végtörlesztés még két bankadó nagyságú terhet jelenthet, a további technikák pedig a tömeges leváltás esetén akár duplázhatják az eddig kalkulált összterhet. És végül a forint gyengülése miatt a megmaradt devizahitelek nagy része nem teljesítővé válna, ami újabb óriási csapást mérne a bankokra.

Bár újabban nem divatos a bankok védelmében felszólalni, de azt akkor is érdemes belátni: a jól működő kapitalizmusban elengedhetetlen, hogy minden gazdasági szereplő legalább középtávon rendelkezzen elfogadható perspektívával, különben a diszfunkcionális működés miatt mindenki rosszul jár. Ez a pénzügyi közvetítő rendszerre fokozottan igaz. Ha nem lesz hitel, nem lesz beruházás és exportkapacitás sem, bármennyire is gyenge az árfolyam. Ez pedig egyenesen vezet a credit crunch állapotához, ami a legmakacsabb típusú recesszió, aminek nem egy választási ciklus alatt szokott vége lenni, súlyosabb formái 5-10 évre vetik vissza a gazdaságot.

A reálgazdasági problémák mellett a pénzügyi gondok is súlyosbodnának. Az országkockázatok növekedése mellett a leminősítés biztosra vehető, ahogy a kockázati felárak emelkedése is. Képzeljük magunkat egy pillanatra azoknak a befektetőknek a helyébe, akik tavasszal még bevásároltak a devizakötvényből, és most megnézik, hogy az akkor ígért politika helyett szakadni kezd a kötvényeik árfolyama. Vagy mondjuk képzeljük el azt, hogy vajon melyik külföldi befektető (beleértve az arabokat és a kínaiakat) akarna forintban denominált államkötvényt jegyezni, ha valóban meggyőződik arról, hogy a forint látványos gyengítése a gazdaságpolitika elsődleges célja. És innentől már egy lépésre sem vagyunk az újabb (politikailag nehezen felvállalható) IMF-lélegeztetőgéptől.

Nem csak a befektetők, a nemzetközi intézmények is becsapva érezhetnék magukat, látva, hogy az adósságpálya újra emelkedésbe vált. Márpedig mély recesszió mellett az (ez esetben vélhetően amúgy is elbukó) költségvetési deficitcél sem biztosítja a GDP-arányos adósság csökkenését, a magas devizaarány miatt pedig egy 10%-os forintgyengülés 4-5 százalékponttal automatikusan emeli az adósságrátát.

Ezeknek a folyamatoknak a jegybank nyilván megpróbálna ellenállni. Ha sikerül neki, akkor további növekedési áldozat árán tud némi pénzügyi stabilitást vásárolni, de nagy hatékonyságot nem kell ennek sem tulajdonítani.

Azt pedig már csak nagyon csendben jegyezzük meg, hogy az olyan mondatok, mint hogy "minél többen igyekezzenek saját sorsukat biztonságba helyezni" nem csak a devizahitelekre vonatkozhatnak, hanem a forintbetétekre is. Márpedig a devizabetétbe rohanás során is eltaposható pár értékes dolog a gazdaságban.

Perelik Donald Trumpot: "az elnöknek nincs hatalma minderre!"

Túllépett az alkotmányos hatáskörén?

Már Európa is tárgyalna az oroszokkal, kifulladt a fronton Moszkva - Háborús híreink pénteken

Cikkünk folyamatosan frissül az orosz-ukrán háború legfontosabb híreivel.

Meggondolta magát Ukrajna? Lehet, hogy egy lépéssel távolabb került a háború lezárása

Mégsem engedik el a NATO-tagságot.

Trump már nagyon várja a békét: célegyenesben a véres konfliktus lezárása?

Még vannak akadályok Örményország és Azerbajdzsán békeszerződése előtt.

Hibás adatszolgáltatás gyors korrekciója: Egy NAV-ellenőrzés tanulsága

Az adóellenőrzések során a NAV gyakran tár fel olyan adminisztratív hibákat, amelyek kijavítása kulcsfontosságú a szankciók elkerülése és a megfelelés biztosítása érdekében. Az alábbia![]()

Csendes gyilkosok: a környezetszennyezés kevésbé látványos formái

Ha környezetszennyezésről beszélünk, alighanem elsőre égig érő szeméthalmokra, vagy széntüzelésű erőművek kéményeiből gomolygó füstre gondolunk. Pedig a környe

Ez egy kemény adás (HOLD After Hours)

E héten eltemetjük és megmentjük a dollárt, valamint életviteli tanácsokat is osztunk Szabó Dáviddal. Jó szórakozást! Milyen platformokon találjátok még meg? A HOLD After Hours...

The post E![]()

Hogyan számolták ki az amerikai vámokat?

Tegnap óta mindenki azt találgatja, hogyan számolták ki az amerikai vámokat. A bemutatott ábrán az amerikai termékekre fizetett vámok plusz forgalmi adó plusz deviza manipuláció (jelentsen ez b

Erdőtűz és demencia

Egy nemrég megjelent kutatás szerint az erdőtüzek miatt keletkező finom részecskék jelentős mértékben hozzájárulhatnak a demencia kialakulásához.

5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda?

HitelesAndrás - Keress, kövess, költözz! 5%-os THM-mel elérhető lakáshitel: lehetőség vagy csapda? Áprilistól több millió forintot spórolhatnak a hiteligénylők 2025. április 1-től új le

A FIRE legnagyobb átverései

Előrebocsátom, hogy hiszek a FIRE mozgalomban, szerintem nagyon sokan sokat köszönhetünk neki, de még azok is profitálhatnak belőle, akiknek nem céljuk a korai nyugdíj. Ebben a bejegyzésben még

Női korrupció: tanulságok a sakktábláról

Két tudós sakktáblákon bizonyította, hogy a nők kevésbé hajlamosak a tisztességtelenségre és a korrupt viselkedésre. Az 1990-es évektől kezdve látványosan növekedett a nők térnyerése a.![]()

Fókuszban a CONSTRUMA-n: zöld építés és egészséges otthon (x)

- Trump bontókalapáccsal esett a világrendnek, a legnagyobb árat az USA fizetheti

- Százezreket hagynak veszni a magyarok minden évben: heteken belül igényelned kell, ha nem akarsz lecsúszni az ingyenpénzről

- Nagy Márton: csökkenhet a lakossági állampapírok prémiuma, és jön a szigorúbb állampapírtartás

- Drámai jóslat érkezett a nyári időjárásról: nagyon fájdalmasan érintheti Magyarországot

- Megtudtuk: komolyan érdeklődik az Egyesült Államok a Paksi Atomerőmű és több SMR-szerződés iránt is

Bod Péter Ákos: az eddig ismert kereskedelmi rendszernek vége

Az egyetemi tanár, ex-jegybankár a Checklistben értékelte Trump legújabb vámjait.

Bőven van még tartalék a magyar agráriumban, a számok viszont nem ezt tükrözik

Hogy tudunk-e még versenyezni a lengyel vagy a nyugat-európai agrártermékekkel, az is kiderül az Alapvetés podcast új műsorából.

Harmadik ciklusára készül Donald Trump? Ez lehetséges?

Beindult a jogi csűrés csavarás.

Eladó új építésű lakások

Válogass több ezer új lakóparki lakás közül Budán, Pesten, az agglomerációban, vagy vidéken.

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Warren Buffett helyett én: Kezdők útmutatója a befektetéshez

Fedezd fel a befektetés világát úgy, ahogy még sosem! Ez a webinárium egyszerűen és érthetően mutatja be az alapelveket, amelyekre még a legnagyobb befektetők, mint Warren Buffett is esküsznek.