Hogy lehet ekkorát csalni?

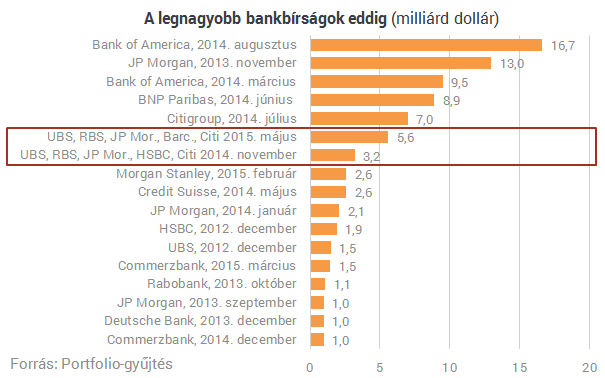

Ahogy szerdán beszámoltunk róla, nemrég több globális méretű bankot büntettek 5,6 milliárd dollárra (több mint 1500 milliárd forintra) devizapiaci manipuláció miatt. Óriási összeg, de mégis miféle csalásról van szó, amiért ekkora bírság jár? Az ügy már nem új keletű, ugyanakkor máig sokakban felmerül a kérdés, hogy mégis hogyan vitték véghez a csalást a megnevezett bankok ezen a misztikus piacon. Ha valaki ismeri a pénzügyi piacok működését, akkor sejtheti, hogy ez valójában nem is annyira egyszerű kérdés. A globális devizapiaci forgalom több mint 5000 milliárd dollár volt naponta a Nemzetközi Fizetések Bankjának a legátfogóbb felmérése szerint (ezt háromévente végzik el, a legfrissebb adatok 2013-as állapotokat tükröznek). Ez egy felfoghatatlanul nagy szám (ugyanakkor "notional" alapon értik), sem a részvény, sem pedig a kötvénypiac nem ér a közelébe. A jelenlegi helyzetben ugyanakkor "csak" az azonnali (spot) devizapiacról beszélünk, ami nagyjából 2000 milliárd dolláros napi forgalommal bír. Szintén egy őrületes szám, az éves magyar GDP tizenötszöröse naponta!A devizapiac így már csak a méretéből adódóan is akkora, hogy nehezen lehet elképzelni olyan esetet, amikor valaki manipulálja a bankközi árfolyamokat. Márpedig mégis ez történt, és most elmondjuk, hogy mindez hogyan ment végbe. Először is három fontos tényezőt kell megértenünk a történetben:

- Az első fontos sajátossága a spot devizapiacnak, hogy ez döntően a globális bankok birodalma, akik dealerként működnek és a klienseik számára váltanak devizákat. Ők ebben az árjegyző tevékenységükben a vételi és az eladási árfolyamok közti különbséget (spreadet) teszik zsebre, de saját kontóra is kereskedhetnek. A piaci részesedése egyes globális bankoknak pedig egészen meglepő méreteket öltött: az Euromoney egy korábbi felmérése szerint alapvetően négy bank dominálja különösen súlyosan a devizapiac spot világát: a Deutsche Bank, a Citigroup, a Barclays és a UBS. Ők ezen felmérésben a spot kereskedési volumen nagyjából feléért feleltek, ami megdöbbentő koncentrációnak tűnik és az első feltétele volt annak, hogy létrejöhessen a csalás.

- A másik tényező, ami a helyezet kialakulásához vezetett, az nem más, mint maga a forex piac szabályozatlansága. A devizapiac egy bankközinek nevezett (noha ezt a globális hálót nem pusztán bankok működtetik) over-the-counter piac, vagyis nem tőzsdén folyik. Emiatt az egész átláthatósága eleve korlátozott, de valójában még a szintén főleg OTC-n kereskedett kötvényeknél is nagyobb szabadságról van szó a devizák esetében. Ez egy szabályozás által szinte alig érintett piac, méghozzá olyannyira, hogy a spot deviza-tranzakciókat a részvényekkel és a kötvényekkel ellentétben nem is tekintik pénzügyi instrumentumoknak a fejlett világ szabályozó szervei. Ennek köszönhetően nem vonatkozik rájuk az uniós Mifid (Markets in Financial Instruments Directive), mentesülnek továbbá az amerikai Dodd-Frank Act alól is, ami az OTC derivatívákat próbálja szabályozni. Az hogy ez így van, valójában óriási hatékonyságot ad magának a piacnak, ami segíti az országok között gazdasági tranzakciók egyszerűbbé és olcsóbbá tételét, ami áldásos a világ számára. Ezt a szabályozói torzítás nélküli piacot tartja emiatt a szakirodalom a legközelebbinek a tökéletes piaci versenyhez. A bökkenő csak az, hogy a szabályozatlanság speciális körülmények között akár visszaélésekre is lehetőséget ad.

- A piac általános sajátosságán túl kellett még egy speciális körülmény, ami a manipulációs csalás lehetőségét biztosította egy ennyire likvid környezetben. Ez pedig a fixingek (rögzítések) használata, illetve a rájuk koncentrálódó kereskedelem. Ez a furcsának hangzó jelenség teljesen általános és bevett gyakorlat a pénzügyi piacok univerzumában, különösen, amikor olyan decentralizált és nem transzparens területről van szó, mint a devizapiac. Ha valaki devizát szeretne váltani a bankközi piacon, akkor általában ezt úgy teszi, hogy kér a bankjától egy ajánlatot, aki pedig attól függően, hogy mennyire fontos (és gazdag) ügyfélről van szó, különböző váltási árat ad neki. Ennek a tranzakciónak az információját pedig megtartja magának, ami miatt a tőzsdékkel ellentétben itt nehéz egészen tudni, hogy pontosan éppen "hol is van a piac". Persze egyes bakok ezt maguk is jegyzik, sőt saját fixingeket adnak ki, de a piacon az egyik legnépszerűbb ilyen szolgáltatást bankoktól független szervezetek nyújtják, mint például a World Markets és a Thomson Reuters. A devizapiacon az egyik ilyen tehát a WMR fixing, aminek a legnépszerűbb időpontja Londonban délután négy órakor van. Ezt úgy hozzák létre, hogy egyperces időintervallumban különböző árjegyzőkön keresztülfutott valós jegyzések mediánját veszik, ami aztán benchmarkként szolgálhat. Sok vállalat és befektető a fixing nyújtotta kényelem és transzparencia miatt pontosan ezt az időpontot választja a devizaváltásaihoz (vagy pedig ez alapján áraz), azt remélve, hogy ezzel a medián árral rosszul nem járhat, a bankok pedig belemennek, hogy a fixing alatt váltanak az ügyfeleiknek.

Nézzünk most egy példát!

Nos, a piaci sajátosságok mellett pontosan ebben a harmadik pontban említett körülmény az, ami a devizakereskedőket egy igen csábító helyzettel állította szembe. Mindezt legegyszerűbben most egy példán keresztül mutatnánk be. A gigabankunk parkettén vagyunk és kapunk az egyik ügyfelünktől egy megrendelést fél négykor, hogy legyünk szívesek 1 milliárd eurót svájci frankra váltani neki a WMR fixingen. Tapasztalt kereskedőként ismerjük az adott devizapár likviditásának mélységét, vagyis azt hogy mennyire reagál rugalmasan az árfolyam egy ekkora tétre. 1 milliárd euró súlyos eladói tétnek számít még az EURCHF keresztben is - ami egyébként meglehetősen likvid -, így az egyperces időintervallumban képesek lehetünk lefelé mozdítani az árfolyamot. Máris adódik az a csábító lehetőség, hogy a saját tétünkkel, vagy már meglévő pozíciónkkal, azonos irányú kereskedést hajtsunk végre közvetlenül a fixing előtt. Vagyis mi is adjunk el mondjuk 100 millió eurót frankért cserébe, majd amikor jön a kliensünk 1 milliárd eurós összege, ami lejjebb viszi az árfolyamot, akkor vegyük vissza. Az árkülönbség lesz a nyereségünk.Ha megcsípünk akár csak 10 bázispontot is, azzal már nyertünk 100 ezer eurót. Mai forintárfolyammal számolva ez több mint 30 millió forintot jelent egy délután folyamán. A valóságban pedig ennek a sokszorosáról is szó lehetett. Naponta.

Mára feltárt kereskedői elbeszélésekből tudhatjuk, hogy sokuk így is kockázatosnak tartotta a tevékenységet, ezért általában csak kevésbé jelentős (és likvid) devizapárok esetében csinálták, illetve azokban is főleg akkor, amikor tudtak egy nagy tét érkezéséről. Ez viszont nem egy ritka dolog, a legtöbb hónap végén jelentős tőkepiaci allokációk mennek végbe, ami bőven ad lehetőséget a fentebb vázolt manipuláció folytatására. Beszámolók szerint még azzal is trükköztek, hogy a jelentős téteket - egy algoritmussal rendkívül dinamikusan - apránként dobták a piacra, hogy a fixing által meghatározott medián (középső) árat minél inkább számukra kedvezően állítsák be. Ennek a tevékenységnek hatására az árfolyamok vizsgálata is szépen kimutatja, hogy a legnépszerűbb 4 órás délutáni WMR fixing ideje körül a korábbi időpontoktól jelentősen eltérően viselkedik a piac. Martin Davis, a Georgetown University közgazdasági tanszékéről pontosan ezt tárta fel empirikusan, bebizonyítva, hogy az árfolyamok mennyire abnormálisan viselkedtek ennek a gyakorlatnak köszönhetően.

Az esetet azóta egyre nagyobb részleteiben tárják fel, így mostanra azt is tudjuk, hogy egy évtizedes, napi szintű gyakorlatról volt szó. Ehhez képest a szerdán bejelentett 5,6 milliárd dolláros bírság, hogy sok vagy kevés, azt döntse el mindenki maga.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ