Tankönyv alapján az egyes befektetési kategóriák közül a legbiztonságosabbnak a betétek és az államkötvények számítanak. Azt viszont nyugodtan kijelenthetjük, hogy ma már sok olyan nagyvállalat van a világon, amelyek tőkehelyzetéből adódóan semmivel sem képvisel nagyobb kockázatot, mint egy állam, sőt egyes esetekben de facto ki lehet jelenteni, hogy kisebb kockázatot vállalunk fel, ha az állampapír helyett a vállalat kötvényeit vásároljuk meg. Igaz, a hitelminősítők nem adhatnak jobb besorolást egy adott országban működő vállalatnak, banknak, mint magának az országnak, de a válság világított éppen arra rá, hogy a betonbiztosnak hitt állampapírok is okozhatnak fejfájást a befektetőknek (lásd a görög példát).

A válság kirobbanását követően egyébként is nemzetközi szinten megnőtt az érdeklődés a kötvények iránt, ebből a vállalati kötvénypiac is profitálni tudott. A legutóbbi amerikai jegybanki likviditás-bővítés is rásegített erre a folyamatra, a vállalatok köszönték szépen éltek is a lehetőséggel, különösen a bóvli kibocsátók piaca pörgött fel. Ez a tendencia viszont tavaly májusban tetőzött, amikor a Fed utalni kezdett a kötvényvásárlási program lehetséges kivezetésére, amely azóta már el is kezdődött. Azóta egyre kevésbé lehet nagyobb vállalati kötvénykibocsátásokkal találkozni, bár voltak olyan amerikai multik, amelyek bődületes összegben jelentek meg a piacon.

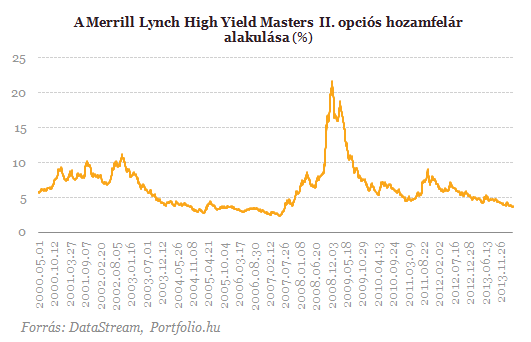

Mivel a vállalati kötvénypiacon nagyon sok fajta értékpapír érhető el, nagyon különböző kockázatviselési képességű ügyfelek is megtalálhatják a számításukat, nem árt azonban tisztában lenni a feltételekkel. A konzervatívabb befektetők per pillanat egy biztonságosabb - befektetésre ajánlott - kibocsátó papírjait 3-4%-os eurós hozam mellett vásárolhatják meg, azonban ezek a szintek is inkább csökkentek az utóbbi időszakban, mint nőttek volna. Egy kockázatvállaló befektető viszont egy bóvli kötvénnyel, amely egyébként a piaci árazások szerint a névértéke alatt forog, már kétszámjegyű vagy azt is jóval meghaladó hozamot is el lehet érni, itt viszont már figyelembe kell azt is venni, hogy nem hiába alakultak ki ezek az árazási szintek.

De a különbségtételt megtehetjük nemcsak a papírok minősítése, hanem a kibocsátó székhelye alapján is, ilyen formában nagy eltérés adódhat a fejlett vagy éppen feltörekvő piaci kibocsátók papírjai között. Az SPB Private Banking szerint ebben a megközelítésben is óriási eltérések adódhatnak, azt viszont fontos hangsúlyozni, hogy ma már nem lehet egy kalap alatt említeni a feltörekvő piacokat, a befektetők is egyre inkább szelektálnak. Gondoljunk csak bele, hogy az egyensúlytalansággal küszködő országok deviza- és kötvénypiacait mennyire megütötték a befektetők az utóbbi hónapokban. De akár példaként lehet hozni, a szomszédunkban zajló ukrán-orosz válságot is, ami a kötvénypiacaikon jelentős hozamemelkedést indított el. A teljesség igénye nélkül, stabil cash-flow mellett működő ukrán, fejlett piaci exportra termelő vállalatok rövid papírjai is bőven kétszámjegyű hozammal foroghatnak.

Mit látnak a magyar befektetőknél?

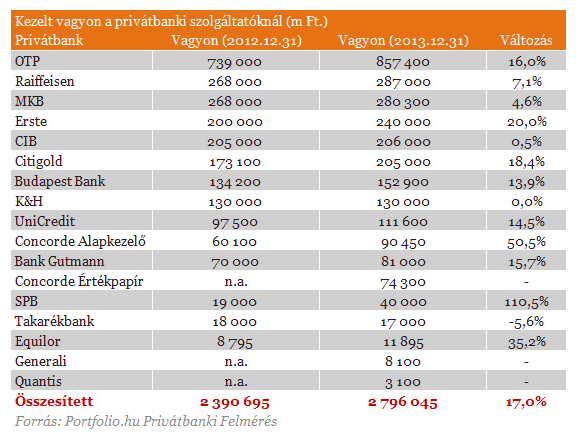

Az SPB Private Banking szakértői szerint egy évtizeddel ezelőtt még nagyon kevés magánbefektető tudta elérni a vállalati kötvénypiacon, jellemzően csak intézményi befektetők voltak aktívak, akik a legtöbb esetben lejáratig megtartották a papírokat. Azért is nehéz volt magánbefektetőként megjelenni a piacon, mert a minimális kereskedhető összeg a vállalati kötvényeknél 50-100 ezer euró volt, és a papírokhoz is nagyon nehéz volt hozzáférni. Az idő előre haladtával viszont a likviditás növekedésével összhangban egyre több vagyonos magánbefektető tudta elérni a piacot, sőt egyre több olyan befektetési alap mozdult el a vállalati kötvénypiac irányába, amelyek a kisebb ügyfelek vagyonát is be tudták csatornázni a piacra.

A vállalati kötvények esetében egy meglehetősen diverzifikált piacról van szó, nagyon eltérő kondíciójú értékpapírok is elérhetők az ügyfelek számára, viszont a piac sajátosságaiból fakadóan egy meglehetősen szűk kör közvetlenül tud megjelenni vásárolóként. A magyar privátbanki ügyfelek többsége a biztonságra törekszik, azonban csak a befektetők töredéke tud 5 év felett gondolkozni, főként azok, akik több százmillió forintos összeg felett tudnak dönteni és az első számukra a tőke megőrzése és nem a hozam. Az ő esetükben nem okoz gondot egy-egy hosszabb lejáratú kötvény beemelése a portfólióba. A több tízmillió forintos összegek felett döntő ügyfelek esetében viszont még fontos szempont a hozam elfogadható kockázat mellett, így a néhány éves lejáratú vállalati kötvények keresettek ebben az ügyfélszegmensben.

A konzervatív megközelítés miatt a saját ügyfélportfóliókban olyan vállalati kötvények találhatók, amelyeket nem rövid távú spekulációs, hanem hosszabb távú befektetési céllal tartanak az ügyfelek. Bár az utóbbi két évben a nagyobb hozamelmozdulások miatt szép számmal akadtak olyan befektetők, akik a rekordmagasságba emelkedő hozamok esésére kezdtek spekulálni. Az esetek többségében viszont olyan papírokat vásárolnak az ügyfelek, amelyek kiszámítható árfolyammozgással jellemezhetők és stabil jövedelmet biztosítanak a tulajdonosnak. Az elérhető hozamok itt is természetesen csökkentek, de a 3-4% körüli hozamok még mindig versenyképesek a lekötött betétekkel vagy éppen rövid államkötvényekkel összehasonlítva.

Érdemes azonban arról is szót ejteni, hogy a befektetők a 2,6%-os alapkamat mellett egyre nyitottabbak az alternatívákra, és ha van egy jó befektetési sztori a piacon és extrém árazásra lesznek figyelmesek, akkor szívesen bevállalnak egyes ügyfelek nagyobb kockázatot is a nagyobb nyereségért cserébe. Több példa is akadt az SPB-nél, hogy az ügyfelek az euróban elérhető 3-4%-os hozamok helyett olyan papírokat is vásároltak a portfóliójukba, amely ennek akár a többszörösével kecsegtetett a rendkívüli piaci helyzet miatt. Mindez azt mutatja, hogy az ügyfelek részéről (főleg akik most lépnek be először a piacra) magas a hozamelvárás, miközben a vállalati kötvények sem tudnak minden problémára választ találni. Tudatosítani kell, hogy a korábban látott hozamok nem lesznek elérhetők, ma már csodaszámba megy a kétszámjegyű hozam, miközben voltak olyan periódusok, amikor a részvénypiacokhoz hasonló hozamok sem voltak elérhetetlenek.