Szalma Csaba: Az abszolút hozamú alapok kezelésénél az a legfontosabb, hogy az alapkezelő minden évben megtalálja azt a két-három sztorit, amellyel biztosítani tudja a megfelelő teljesítményt úgy, hogy közben kontroll alatt tartja a kockázatokat is. 2012-ben sikerült megtalálni azt az eszközosztályt, amelyik az egyik legjobban teljesítő volt az év egészében, ez pedig a feltörekvő piaci kötvények voltak. Különösen jól teljesítettek a régiós, euróban, dollárban denominált szuverén kötvények, és ezekben voltam aktív a múlt év folyamán. Az év elején pánikhangulat volt Magyarországon, a kormány IMF-fel szemben tanúsított ellenállása, a január eleji harmadik hitelminősítői leminősítés oda vezetett, hogy nagyon sok intézményi befektetőnek kötelezően ki kellett szórnia a magyar devizás kötvényeit ultramagas hozamszintek mellett, hiszen azt az Európai Központi Bank már nem fogadta el fedezetként. Egy abszolút hozamú alapkezelő igazán az ilyen egyszeri eseményeket szereti, amikor a túloldal kényszerből értékesít. Ki kell ülni azt a néhány hetet, amíg a gyengülés tart, aztán élvezni annak a hozamait, hogy megszűnik a kényszereladás, és a hozamok visszatérnek egy egyensúlyi szintre. Ezekben a napokban sok magyar devizás kötvényt vásároltam. Később aztán az egész félév folyamán nagyon aktívak voltak a régiós szuverén kibocsátók, a régió szinte valamennyi országának a kibocsátásából vettem: Románia, Horvátország, Lengyelország, Csehország, balti államok. Az év egészében 20 százalék felett produkáltak ezek a kötvények, megelőzték még a részvénypiacok teljesítményét is.

P.: Jól láthatóan a devizás kötvények piacán nagyon aktívak voltak. A devizakockázatot felvállalta vagy inkább lefedezte?

Sz.Cs.: Nagyon fontos tényező, hogy ezt a stratégiát úgy alakítottam ki, hogy lefedeztem a devizakockázatot, hiszen a várakozásom az volt, hogy mélyponton vagyunk, és innen erősödés következik. Akkor már látszott, hogy el van árasztva a világ likviditással, és a pénz keresi magának a magasabb hozamlehetőséget, amit a fejlett piacok nem tudnak megadni. Úgy gondoltam, hogy ez segíti a lokális devizákat is. Akkoriban 310 felett volt a forint árfolyama, ezért lefedeztem a devizakockázatot. Ezáltal a 10-11 százalékos eurós hozamok felett 4-5 százalékos többlethozamot sikerült elérni. Így a magyar devizás kötvényeknek a carryje 15 százalék körül járt, és erre jött még rá az árfolyam erősödése. Ez biztosította azt, hogy szép nyereséget lehetett elérni a kötvényeken. Ez a fedezési pozíció nem volt nyitva egész évben, a gyenge májust sikerült jól elkapni, hiszen április végén kinyitottam a devizakockázatot, egy long dollár- és euró pozícióval sikerült ellensúlyozni a kötvénygyengülést. Ha jól emlékszem, a dollár pozíción több mint 10 százalék nyereséget értem el. Ezt május végén le is zártam. De nem hagynám ki néhány részvénybefektetésemet sem, elsősorban az Unicredit-befektetéseket említeném. A 2012-es év elején tőkeemelésre került sor, amit a befektetők első körben negatívan fogadtak, a nagyobb esések után viszont felfelé korrigált az árfolyam, amiből az OTP Supra is részesedni tudott. Természetesen voltak olyan részvény-befektetésim is, amelyek nem hozták a várt eredményt. Például a dán szélenergia cég, a Vestas és a MOL sem úgy szerepelt, ahogy azt vártam volna.

Sz.Cs.: Valóban jelentős tőkebeáramlás jellemezte a 2012-es évet, és azt is el kell ismernem, hogy nyilván nehezebb megfordulni egyes pozíciók tekintetében. Azonban ez még nem az a méret, ami hatalmas nehézséget okozna. Kicsit több mint 100 millió eurót kezelek, ez nemzetközi összehasonlításban nem tekinthető kiugrónak. Ráadásul van tapasztalatom abban, hogy hogyan kell nagyobb méretű pozíciót kezelni, hiszen az általunk kezelt OTP Optima Alap annak idején meghaladta az 500 milliárd forintot, és azzal is tudtunk stratégiát váltani. Pontosan ezért azt gondolom, hogy ezt a méretet még minden további nélkül jól lehet kezelni, viszont ha ennek a háromszorosát kezelném, ott már nehézségekbe ütköznék. Nehezebb lenne egy-egy pozíciót lekereskedni vagy éppen megfordítani.

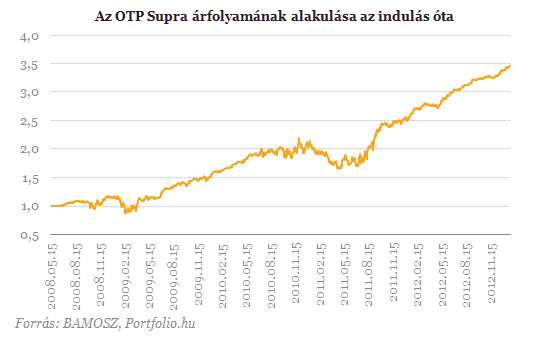

P.: Mennyire tartja fenntarthatónak az indulás óta hozott 30 százalékos évesített hozamot?

Sz.Cs.: Az alap 2008 májusában indult, majdnem ötéves múlttal rendelkezik, viszont az első három évben a működés nem párosult nagyobb tőkebeáramlással. Amikor azon gondolkodtunk, hogy ennek mi lehet az oka, azt találtuk, hogy bár magas a hozam, túl magas az alap ingadozása, ezért 2011 szeptemberében arra az elhatározásra jutottunk, hogy az alapban kisebb lesz a megcélzott ingadozás. A korábbi 20 százalékot elért, vagy azt meghaladó ingadozást megpróbálom 15 százalék körül, 10-20 százalék közötti sávban tartani. Mindez azt is eredményezi a jövőben, hogy a várható hozamok is csökkennek. Azt tartanám jó eredménynek, ha tartani tudnék egy 1 körüli Sharpe-rátát. Ha azt mondjuk, hogy 15 százalék körüli ingadozást célozunk meg, akkor nagyjából e körüli többlethozamot szeretnék elérni a pénzpiaci kamatok felett. Ugyanakkor félek is attól, hogy az elmúlt időszak jó teljesítménye meg is tévesztheti a befektetőket. Néhányan azt gondolhatják, hogy ez egy alacsony kockázatú, de nagyon magas hozamot produkálni képes alap, a világ végéig hozni fogja a 30 százalékot. Ez nem így van. Nem szeretnénk, ha a befektetők túl nagy kockázatot vállalnának, a befektetéseik 10-15 százalékánál nagyobb arányt csoportosítanának a Suprába, és azt sem szeretnénk, ha rövid időre fektetnének be. Azt szeretnénk, ha tisztában lennének azzal, hogy ez egy kockázatos alap.

P.: Az alap portfóliójában nominálisan nagyobb kötvénykitettséget találunk. Ez a jövőben is így lesz?

Sz.Cs.: Azt kell látni, hogy mi a kockázatokat próbáljuk kontroll alatt tartani, azon belül is megtalálni azokat a pozíciókat, amelyek magasabb hozamot eredményezhetnek. Azt, hogy hogyan méretezem a pozíciót, elsősorban az dönti el, hogy mekkora az adott pozíció ingadozása, és hogyan korrelál a többi termékkel. Ebben az értelemben nyilván több kötvényt tudok tartani, hiszen ezek kisebb kockázattal bírnak, mint egy részvény vagy éppen egy deviza pozíció. Ezért mindig is kevesebb részvényt fogok a portfólióban tartani, mint kötvényt, aminek nem az az oka, hogy nem látok fantáziát a részvényekben, hanem az, hogy az alap kockázattűrő képessége ezt nem engedi meg.

P.: Hogyan látja a magyar kötvénypiac dinamikáját? Lát jó beszállási pontot?

Sz.Cs.: A Suprában jelenleg nincs számottevő forint kötvény pozíció, és mivel óriásiak a kockázatok, nem is tervezem, hogy rövidtávon felvállaljak ilyen pozíciót. Az államkötvények esetében jelentős kockázati faktor a közelgő jegybankelnök választás. Több forgatókönyv is lehetséges, szerintem a legnagyobb valószínűsége annak az opciónak van, amikor a jegybankelnöki pozícióra egy politikust jelölnek, de alá szakmailag hiteles két alelnököt neveznek ki. Nagy kockázatot jelent a külföldiek magas részaránya is az állampapírpiacon. További problémát okoz, hogy a vállalati forintkötvények piacán annak lehetünk szemtanúi, hogy egyes kis cégek körüli bonyodalmak az egész piac létét teszik kockára. Azt gondolom, hogy néhány cég esetében a menedzsment nem felelősségteljesen gazdálkodott a befektetők pénzével, sőt azt is lehet mondani, hogy néhány menedzser arra használja a tőkepiacot, hogy kifossza a befektetőket. Ezt a folyamatot nagyon veszélyesnek tartom, minden eszközzel meg kell akadályozni ezeket a szereplőket, hogy ebben sikeresek legyenek. Sajnos attól félek, hogy a magyar jogi szabályozás nem feltétlenül támogatja ebben a befektetőket.

P.: Mennyire látja kockázati tényezőnek a Templeton jelenlétét a magyar piacon?

Sz.Cs.:A Templeton nagyon bátor befektetésről döntött 2011 közepén, a portfolió kb. 6 százalékát tartja a nagyobb alapjaiban magyar befektetésekben. Mintegy 1000 milliárd forint névértékű forintkötvényt is tart a portfoliójában, amivel nagyjából a piac egy nyolcadát képviseli. Hatalmas pozíció, szerintem tisztában van azzal, hogy ezzel nem tud távozni a piacról, valószínűleg lejáratig tartania kell ezt a pozíciót, és szerencsére van is akkora az alapja, hogy ezt meg is teheti. Magyarország forint kötvénypiaca akkor lesz bajban, amikor ezeknek a nagy, koncentrált szereplőknek az alapjaiból kiáramlik a pénz, és esetleg emiatt kell likvidálniuk a pozícióikat. De ebben az évben ennek nem látom veszélyét.

Sz.Cs.: A devizás államkötvényekben még mindig látok fantáziát, igaz nem lesz akkora felértékelődés, mint 2012-ben. Ezek a kötvények viszont továbbra is magas carryt biztosítanak: 4-6 százalékos hozammal forognak devizában, és ha visszafedezzük, akkor 8-10 százalékos hozamot kaphatunk, ami jelentősen meghaladja a forint-hozamokat. A szuverén kibocsátókhoz hasonlóan a vállalati devizás kötvényeknél is jó lehetőségeket látok, a hazai kibocsátók pedig többlethozamot biztosítanak az államkötvények felett. Külön megemlíteném a MOL-t, az Eximbankot és a Magyar Fejlesztési Bankot, a kötvényeiket továbbra is tartásra érdemes kötvényeknek tartom.

P.: A feltörekvő kötvényalapokba jelentős tőkebeáramlás érkezett az utóbbi időszakban. Véleménye szerint megtörhet ez a trend a közeljövőben?

Sz.Cs.: Egyelőre nem látom azt, hogy ez a trend megváltozna. A Fed komoly likviditást önt a piacra, havonta 85 milliárd dollárt. A frissen teremtett pénz szétterül a rendszerben, a fogyasztást viszont egyelőre nem támogatja, sokkal inkább az eszközárak növekedését. A fejlett piacokon állampapírokon nem lehet megfelelő hozamot elérni, ezért a pénz a feltörekvő piacokat találja meg. 2012 alapvetően a kemény devizás kötvényekről szólt, de most elképzelhetőnek tartom, hogy 2013-ban a helyi devizás kötvények ideje jöjjön el. Negatív fordulatra nem számítok rövid távon, viszont néhány év múlva kérdés lesz, hogy amikor alacsonyak lesznek a helyi devizás hozamok, ezek a pénzek hogyan tudnak majd távozni a piacról. Félek attól, hogy ez a folyamat egy piramisjátékhoz hasonlítható. Aki először száll be, az sokat nyerhet, és az utolsó beszálló lesz nagy bajban, amikor az első vevők már kiszállnak. A hirtelen nagy kiáramlás jelentős hozamnövekedéshez fog vezetni, hiszen ezeken a piacokon a helyi intézményi befektetők elég gyengék, különösen Magyarországon. A közeljövőben egy ilyen eladási hullámnak én még nem nagyon látom az esélyét, hacsak valamilyen gazdaságpolitikai hibát nem követ el a kormány.

P.: Sokan azt mondják, hogy 2013 a részvények éve lehet. Mennyire ért ezzel a kijelentéssel egyet?

Sz.Cs.: A világgazdaságban nem látható jelentős növekedés idén, és 2014 sem lesz kiugróan jó, ezért nem várom a vállalati profitok kiugró növekedését. Ugyanakkor az a tény, hogy a hozamok továbbra is nagyon alacsonyak, és az alternatív befektetések, például a fejlődő piaci kötvények hozama is lényegesen alacsonyabb, azt eredményezheti, hogy elindul a tőkeáramlás a részvénypiacok felé. A befektetők elkezdik újra felfedezni a részvényekben rejlő lehetőségeket, hiszen az elvárt hozamuk csökken az egy évvel ezelőtti szinthez képest, és bár a nyereségek nem magasabbak, mint egy évvel korábban, a csökkenő elvárt hozamok azt eredményezhetik, hogy attraktívabbak lesznek a részvénybefektetések. A fejlett piacokon kisebbek a lehetőségek, itt elsősorban a magas osztalékot biztosító részvényeket találhatják majd meg a befektetők. De a fejlődő piacok között vannak olyanok, ahol jó fantázia van a befektetésekben. A helyi cégek eredménytermelő képessége magas, gondolok itt Oroszországra, amiben most fantáziát látok. Ugyanakkor más helyi piacok túlértékeltek lehetnek, például a török piac, amely tavaly 50% felett emelkedett.

P.: A tavalyi évvel összehasonlítva nehezebb vagy könnyebb évre számít 2013-ban?

Sz.Cs.: Mindenképpen nehezebb év lesz. A kötvények carryje alacsonyabb, ebből nem lehet kitermelni azt a hozamot, amit tavaly. Ugyanakkor nem törekszem arra, hogy mindenképpen hajszoljam a magas hozamot. Amíg nem találok teljes meggyőződéssel olyan befektetési lehetőséget, amit meglépnék, és nagyobb kockázatot vállalnék benne, addig nem is fogom a befektetéseket erőltetni. Nem akarok olyan lenni, mint egy hiperaktív kisgyerek, akinek mindenáron kell valamit csinálnia, csak azért, hogy ne unatkozzon. Inkább ülök a készpénzen, várom a lehetőséget, beáldozva azt is, hogy a hozamok esetleg nem lesznek mindig egetverőek. Nem akarom kockáztatni az eddig elért jó teljesítményünket.